天安财险一季度亏损13.48亿,理财险兑付压力犹存资产处置难歇气

天安财产保险股份有限公司(以下简称“天安财险”)的理财险兑付压力,随着一纸监管问询函,再次引发市场关注。近日,天安财险母公司内蒙古西水创业股份有限公司(以下简称“西水股份”,600291.SH)答复上交所称,“天安财险尚存流动性紧张风险”。

截至4月末,天安财险尚余170.65亿元未兑付理财险金额,其中154.21亿元在2019年到期,对于该部分资金需求,天安财险也将采取信托产品提前到期、不动产投资项目处置等方式补缺。然而,业内人士提醒称,随着优质资产的所有权转移,天安财险资产质量和流动性或将进一步下降。

此外,随着理财险陆续兑付,天安财险资产规模连连下滑,投资收益缩水,而其承保端表现也并不乐观,2018年承保亏损11.13亿元,得益于投资收益实现整体盈利,而在2019年1季度,天安财险大幅亏损13.48亿元。投资、承保两端压力,加之理财险兑付,业内人士直言,天安财险还需熬过“挑战期”。

转让兴业银行股权收益融资,到期未能赎回天安财险缓期解压

5月11日,西水股份收到上交所对其2018年年报的事后审核问询函,点出天安财险理财险兑付问题。1周之后,5月18日,西水股份就问询事项进行答复,承认称“天安财险投资资产股权投资基金、集合信托产品与理财险兑付存在一定程度的现金流错配风险,公司尚存在流动性紧张的风险”。

据了解,截至2018年末,天安财险理财险余额566.35亿元,其中2019年1月至4月完成理财险兑付金额404.8亿元,5月至12月尚需兑付154.21亿元,2020年需兑付16.44亿元。

事实上,为满足2019年1至4月的理财险兑付,天安财险已进行了一系列资产“腾挪”补缺,包括信托产品提前到期;不动产投资项目处置;提前支取定期存款;通过股权投资基金、兴业银行股权等资产收益权转让融资等方式谋求资金,上述操作,为天安财险合计取得402.02亿元资金。

资产处置是否“一劳永逸”?答案是否定的。细化来看,2019年3月,天安财险将其持有的兴业银行4.98亿股股权对应的收益权,转让给华夏人寿保险股份有限公司(以下简称“华夏人寿”),转让价款总额87.88亿元,按照约定,在转让期限(即2019年5月)届满之时,天安财险按照约定价格,回收标的股权收益权。

随着到期日逼近,天安财险通过出售投资资产收回10亿元;提前赎回金融产品回收27亿元;计划出售资管计划即股权资产回款9亿元等,多计并施筹集资金,却未能按时足额回收标的股权收益权。

近日,天安财险即与华夏人寿签署了《股权收益权转让协议之补充协议》,华夏人寿同意在回购利率保持不变的情况下,天安财险将原协议下的转让日延迟到2019年6月份,即约定的转让价款支付日顺延为6月6日至6月14日,也使忙于兑付理财险的天安财险稍稍缓压。

拆东墙补西墙,优质资产转手天安财险资产质量受影响

事实上,天安财险除了需填上早前融资的周转资金外,也面临新的理财险兑付压力。

“在不考虑无明确到期期限资产的情况下,公司在2019年5月至7月,存在资产负债累计现金流缺口”,西水股份说道,同时指出,对于后续资金兑付安排,天安财险计划通过出售投资性房地产、提前结束信托产品、处置其他无固定期限资产等方式补充资金,以满足理财险兑付及对外融资偿还的资金需求。

“流动性风险对险企负面影响较大,增加现金流压力”,经济学家宋清辉提醒称。

此外,面对上交所的询问,天安财险也亮出了“底牌”。截至2019年4月30日,天安财险除兴业银行外的主要投资资产,包括集合信托产品355.73亿元,股权投资基金180.70亿元,股票投资19.84亿元,债券投资10.24亿元以及货币资金16.46亿元。

由于部分资产短期变现能力尚存不确定性,资金能否如期到账,也打上问号。2019年5月,因资产处置回款进度低于预期,天安财险拟提交议案,根据对外融资到期等负债端现金流需求,与资产端现金流供给的匹配情况,在部分存在现金流缺口时段,通过卖出兴业银行股票的方式,增加资金来源。目前尚未确定召开董事会的具体日期。

若天安财险减持兴业银行,导致合计持有的股权占比降至3%以下时,将不具有向兴业银行提名董事的权利。

值得关注的是,“卖卖卖”或影响天安财险资产质量。

5月6日,中债资信评估有限责任公司(以下简称“中债资信”)披露关于天安财险2015年资本补充债券的跟踪评级报告,提及称,近年来,天安财险持续出于理财险净兑付期, “若优质资产最终控制权转移,公司资产质量和流动性将进一步下降,对公司信用水平产生负面影响”。目前,中债资信将天安财险的信用等级评定为“AA”级,列入负面信用观察名单。

“除此之外,还将影响天安财险的整体经营情况”,宋清辉持有相似观点。

“目前,公司经营一切正常,关于理财险兑付等情况,以公开披露信息为准”,天安财险在接受蓝鲸保险采访时表示,其余事项则未做答复。

“大头都已经兑付掉了,天安财险理财型保险兑付事件,最关键的还是整体投资收益能否覆盖掉投资成本,即投资回报率是否能覆盖承诺收益和获客成本,天安财险是否从中获得利润”,中国精算师协会创始会员徐昱琛对蓝鲸保险分析称,天安财险后续的财务状况也值得关注。

投资、承保两端承压,天安财险还需熬过“挑战期”

成也萧何败也萧何。早期,天安财险推行传统险和理财险“双轮”驱动战略,得益于理财险的大量销售,其保户储金及投资款激增,从2013年的229.81万元上涨至2016年的2474.82亿元,资产规模随之水涨船高 。

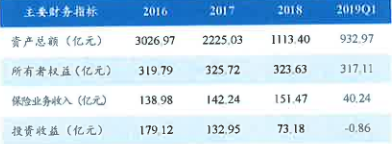

而受理财险兑付影响,天安财险资产大幅缩水,数据显示,2016年,天安财险资产总额3026.97亿元,2019年1季度末,缩减至932.97亿元,可投资规模下降,进而影响投资收益及盈利能力。

2018年,天安财险投资收益73.18亿元,尽管承保亏损11.13亿元,但整体盈利1.29亿元。中债资信即直言称,“天安财险盈利来源主要依赖于投资收益”,2019年1季度,天安财险为满足流动性需要,变现投资资产规模较大,“导致投资收益继续大幅下降至-0.86亿元,进而对净利润产生负面影响。”偿付能力报告显示,截至1季度末,天安财险净亏损13.48亿元。

不难发现,投资收益在天安财险的利润来源中占有重要地位,若投资端不再保持强劲势头,承保利润显得尤为重要,而天安财险承保端表现却并不乐观。具体来看,2018年,天安财险综合成本率107.48%,较2017年增加6.86个百分点,占保费收入95.6%的险种承保利润为负,车险、意外险和保证保险亏损较为明显。

除早日甩掉理财险“兑付”包袱外,天安财险业务结构调整也迫在眉睫。2019年,天安财险提出了“业务结构优化、理赔专项管控、非车战略发展、财务成本管控、依法合规经营”的整体思路。由于车险市场竞争激烈,行业整体销售成本上升,不少险企为巩固既有市场份额,被动加大市场销售费用投入,“非车险化”频频被业内提及。

“业务扩容本身无可厚非,但简单转向非车险或并不可取,无论是车险还是非车险,大型险企都具备规模优势,要想立足,还是需要构建核心能力”,一位保险业内人士对蓝鲸保险表示,不少“非车险业务综合成本率比车险业务更高,对于人才队伍和经验要求更高,风险管理、风险定价专业要求严格”。

“非车险市场竞争愈演越烈,探路非车险也并非易事”,在宋清辉看来,天安财险还需熬过满足兑付、优化结构的“挑战期”。

admin

admin