绕道海外慧择保险拟赴美上市,业绩趋改善后期盈利仍存不定

近日,一则消息引发行业热议。深圳市慧择保险经纪有限公司(以下简称“慧择保险”)正式向美国证券交易委员会(SEC)递交招股说明书,若成功上市,慧择保险有望成为国内互联网保险中介第一股。

金融业内人士分析称,相对A股市场的审核制以及长时间的排队周期,在采用注册制的美国上市,方式灵活、程序更为简便,慧择保险经纪“绕道”上市,可大幅提升市场知名度,亦有利于后续融资。值得关注的是,从业绩来看,2018年刚扭亏为盈的慧择保险业绩有所改善,但对于后期经营,慧择保险则坦言“无法保持盈利”。

以寿险、健康险业务为营收“主力军”的慧择保险赴美上市的消息一出,无疑给寿险中介市场打了一针“强心剂”。随着行业回归保障本源,银保渠道收缩,大型险企深耕个人代理,中小险企携手专业保险代理中介,无疑更具有经济效益,寿险中介是否迎来“黄金发展期”?

免排队之扰慧择拟赴美上市,业内:光环加持利于后续融资

随着招股说明书的递交,国内最大的互联网保险平台慧择保险近年经营状况也得以公开。

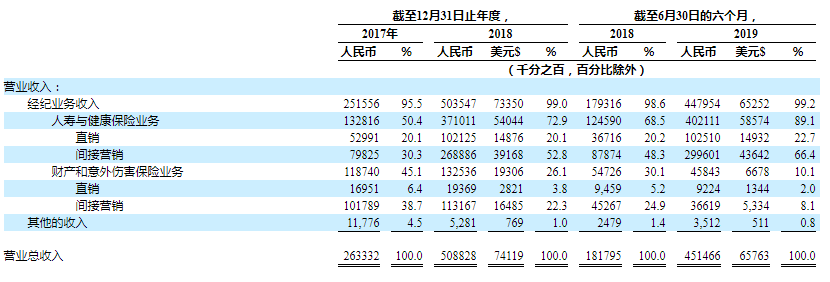

蓝鲸保险查阅发现,在美国通用会计原则下,2017年、2018年慧择保险分别创下2.63亿元、5.09亿元营收。净利润方面,2017年,慧择保险净亏损9704.5万元,2018年转盈为亏,实现292.8万净利润。2019年上半年,慧择保险营业收入4.51亿元,同比上涨148%,净利润提升至640.9万元,若根据非通用会计准则(Non-GAAP)衡量,上半年净利润则可达到7418.3万元人民币。

对于慧择保险借道美股“曲线上市”的选择,业内也多有讨论。

“美国上市制度是注册制,上市门槛低,并没有利润的要求”,苏宁金融研究院高级研究员陈嘉宁对蓝鲸保险分析称,对比来看,A股市场属于审核制,一方面对利润有要求,另一方面,目前A股排队上市的企业不在少数,“即使满足上市要求也需要较长等待期”。

“国内上市和国外上市制度设计方面存在相当大的差异,需要强调的是,就算提交招股说明书,也不意味着能成功上市”,陈嘉宁提醒称,在其看来,慧择保险实现美股上市后,可大幅提升市场知名度,上市公司“光环”加持也有利于后续融资行为,“但上市后如果表现不好,也可能被摘牌退市”。

事实上,在招股书中,慧择保险即提及称,基于业务发展,运营成本和费用将会增加,或无法以收入抵销高费用,“未来可能无法保持盈利”。

对于股票发行募资用途,慧择保险则透露称,除向股东提供股权激励外,还计划用于扩展业务运营,包括技术投资和大数据分析,产品开发设计以及公司其它投资等,同时进一步提高风险管理能力。

寿险健康险占比89.8%成营收主力,依赖间接销售引流

截至2019年6月30日,慧择保险累计为580万保险客户提供服务,客户群体庞大。剖析慧择保险的业务结构来看,财产和意外伤害保险业务占比从2017年的45.1%缩减至2019年上半年的10.1%;人寿保险及健康保险产品占经纪业务收入的比重则有上升,从2017年末的50.4%,攀升至2019年上半年的89.8%。业务结构从财、寿险平分秋色到有所侧重,现如今,寿险健康险代理业务已成为慧择保险营收增长的“主力军”。

蓝鲸保险注意到一组数据,慧择保险人寿与健康保险业务中,直接营销、间接营销贡献的营业收入比率存在明显差距,2018年,直销占比20.1%,间接销售占比52.8%;2019年上半年,间接销售占比进一步提升至66.4%。

“我们与大量用户流量渠道合作,这些渠道对用户的保险购买决策具有相当大的影响力,我们支付费用,以便将客户引流至平台”,慧择保险介绍称,除了发展自身客户群体外,其也与用户流量渠道合作,将后者流量进行转化,相应支付大量渠道服务费和广告费。

据业内人士介绍,譬如自媒体、抖音用户等,均属于引流入口。值得关注的是,在此类分销渠道中,并非所有都符合监管要求。

在招股说明书风险警示项,慧择保险即提示称,“过去一些合作的用户流量渠道尚未获得与我们合作所需的业务许可证或已完成监管注册”。无牌照意味着无法进行保险产品销售,而借助慧择保险这一“通道”,部分主体即可绕过这一门槛,进而实现返佣。

“主要还是监管风险”,一位业内人士对蓝鲸保险分析称,一方面,存在监管勒令禁止通过类此类第三方平台进行引流的可能性,或使得潜在客户流失,影响营收,另一方面,由于引流渠道种类繁多,增加了监管难度,更易滋生不合规行为,例如未如实信息披露等,导致纠纷。

据了解,对于建立了较深业务关系的用户流量渠道,慧择保险协助后者向监管机构注册,作为合格第三方进行合作,对于占比较小或难以合格的主体,将终止合作。弊端也因此显示,在引流平台具备保险销售资格后,是会继续通过慧择保险进行产品销售,还是“另起炉灶”,也存有不确定性。

回归保障、产销分离双刺激,寿险中介有望迎来发展“黄金期”

值得肯定的是,慧择保险赴美提交招股说明书的消息一出,即给寿险中介市场打了一针“强心剂”,业内更有寿险保险专业中介进入“黄金发展期”的观点浮现。

放眼行业,在商车费改、“报行合一”的车险高压监管下,早前依赖车险业务赚得盆丰钵满的保险中介公司,或也面临艰难时刻,利润空间愈趋薄弱。目前,已有部分保险中介公司持续从车险向寿险领域发展。以华成保险代理为例,即在前端驻派专业团队到合作4S店驻点,向车主推荐销售代理保险产品,收取佣金收入,后端通过存量客户开展车险续保业务、寿险业务等,提升运营能力。寿险市场原有中介,加上重心从车险为主的财险领域向寿险领域延展的保险中介,寿险中介市场主体扩容已处于进行时。

目光转向险企,随着行业回归保险,以中短期理财型产品销售为主的银保渠道收缩,以平安、国寿为例的大型险企持续深耕个险队伍,对于中小险企而言,基于自建队伍的高成本、长周期特征,携手专业保险代理中介,无疑是更具有经济效益的选择。

“专注于寿险、健康险的保险中介公司越来越多,除了依赖互联网平台,更有不少主攻‘地面部队’以线下队伍为主的机构”,上海对外经贸大学保险系主任郭振华对蓝鲸保险分析称,据介绍,不少中介公司的主力均是从寿险公司出身,“这类人士本身具有较为丰富的经验,能快速搭建培训体系,组建营销队伍”。而险企愈发谋求与专业中介机构合作,打造合作共赢生态的同时,专业中介机构也加大了对产品开发、承保等原有价值链条的延展。

2019年6月普华永道发布的《中国保险中介行业发展趋势白皮书》同样提出,保险价值链重构趋势下的“产销分离”,将驱动保险专业中介加速发展。数据显示,截至2018年,中国市场有2647家保险专业中介机构,3.2万家保险兼业代理机构,专业机构发展迅速。

“在‘产销分离’的利好下,寿险中介有望迎来‘黄金期’”,经济学家宋清辉指出,但在推进过程中,尚有许多需要克服的难点,首当其冲的就是需要从粗放式逐步向精细化发展模式转变,打造核心竞争力。

当前,“产品+服务”的模式逐渐成为保险行业竞争的差异化策略。长期来看,在传统保险产品销售基础上,为客户提供综合解决方案和风险管理咨询等高附加价值的能力,将是保险中介的核心价值和未来发展驱动引擎。

admin

admin