格力上演罕见一幕!25家实力机构角逐424亿股权收购 百度、厚朴等实力最深厚

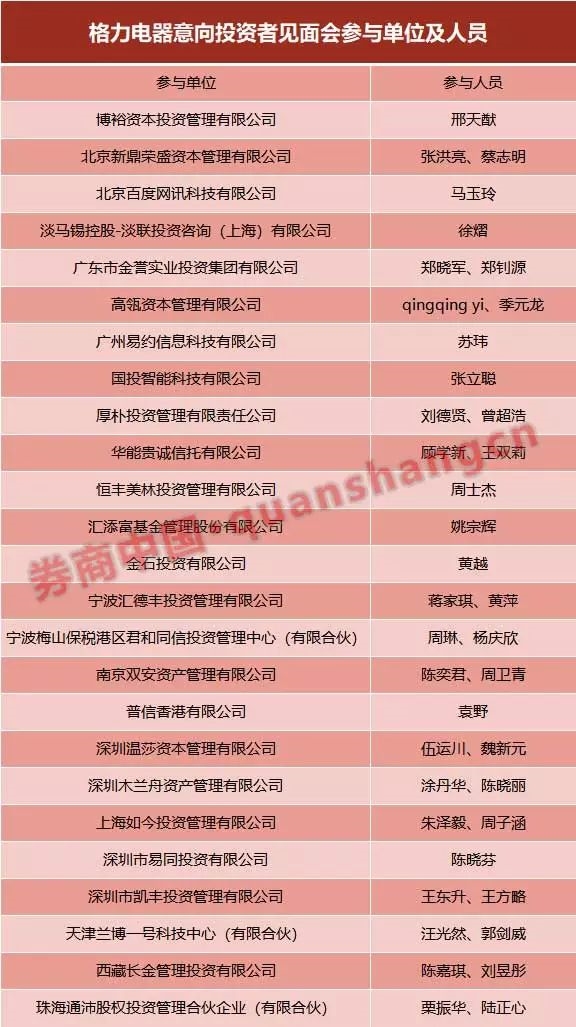

5月22日格力电器股权转让意向投资者见面会在珠海大本营召开。据当日傍晚格力电器发布的公告,总共有25家机构参加了这次见面会。

分别是博裕资本、北京新鼎荣盛资本、百度、淡马锡控股、广东市金誉实业投资集团、高瓴资本、广州易约信息科技、国投智能科技、厚朴投资、华能贵诚信托、恒丰美林投资、汇添富基金、金石投资、宁波汇德丰投资、宁波梅山保税港区君和同信投资、南京双安资产、普信香港、深圳温莎资本、深圳木兰舟资产、上海如今投资、深圳市易同投资、深圳市凯丰投资、天津兰博一号、西藏长金管理、珠海通沛股权投资。这其中博裕资本、高瓴资本、百度、淡马锡控股、厚朴投资、金石投资等实力背景深厚,知名度亦非常高。可以说,此次竞购阵容的豪华程度在A股历史上都非常罕见。

关于此次见面会,格力与各家机构到底谈了什么,谈得怎么样?目前外界无从得知。

然而,据券商中国记者了解,已经有机构开始募集资金,准备参与此次竞购。从格力电器的公告来看,格力集团还需要组建工作团队,根据相关要求聘请招标代理机构。此外,格力集团还要和相关中介机构梳理本次交易可能涉及的前置条件和具体方案。可以说,离真正开始股权转让可能还有一定的距离,还需要一段时间。

值得注意的是,此次格力集团亦明确境外投资者和管理层皆可以参与本次公开受让。格力集团表示,只要是对格力电器发展有益的合法受让主体,国资委和格力集团都表示欢迎。那么,究竟谁将在这场股权角逐中胜出?让我们拭目以待。

格力股权角逐上演豪门盛宴

格力电器股权转让意见投资者见面会终于来了。5月22日,25家机构在珠海格力大本营与格力集团、格力电器和珠海国资委的领导见面。会上聊了些什么,按保密要求,外面无从知晓。但从参会者的背景、实力和知名度来看,用“豪门云集”来形容实不为过。

据投资界网站资料显示,博裕投资是专注投资内地的私募股权基金,由中国平安集团前总经理张子欣及TPG资本前中国区高管马雪征成立,基金早前亦获曾任职高盛私人基金分析员的江志成加入。

2011年,博裕资本曾发起第一支10亿美元基金,主要的LP出资方为大型的亚洲投资者,例如新加坡主权财富基金淡马锡控股和李嘉诚基金会等。该网站还报道,博裕资本拥有阿里巴巴少数股权,并参与爱康国宾私有化等。

厚朴投资成立于2008年,是一家专注中国相关投资机会的国际私募股权投资管理机构。厚朴投资管理了多支美元和人民币基金,深度布局了科技、地产、物流、医疗、能源和金融等行业。厚朴曾于2017年前携手万科及其他财团,以总计790亿代价,收购亚洲最大的物流地产商、在新加坡上市的普洛斯。厚朴投资当时占股21.3%、万科集团占股21.4%、高瓴资本占股21.2%、中银集团投资有限公司占股15%、普洛斯管理层占股21.2%。

这单收购案可谓是技惊四座。厚朴投资的掌门人方风雷早年亦是金融市场的风云人物,在业界有着较大的影响力。

高瓴资本、百度、淡马锡控股、金石投资在市场上的名头亦非常之响亮。有市场人士认为,此次收购格力股权可能不会由单个机构来完成。比如博裕资本就曾联手淡马锡,而厚朴投资则联手过高瓴资本。此次也有非常大的可能性由几家实力机构联手收购。

格力电器4月8日晚间公告称,大股东格力集团拟通过公开征集受让方的方式协议转让持有的格力电器总股本15%的股票,转让价格不低于4月9日前30个交易日的每日加权平均价格的算术平均值。根据粗略计算,格力电器此前30个交易日的均价约为45.79元,接盘方如果要拿下15%的股份,意味着要斥资约424亿元。这么大一笔钱,即使是一家实力机构,也不太容易掏出。

已经有机构开始主导募集资金

据消息人士向券商中国记者透露,已经有机构正在募集资金,准备收购格力股权。然而,具体是哪家机构,上述消息人士不愿多透露。

据悉,募集渠道已经打开,这些资金募集完毕之后,将纳入一个大的财团,参与收购格力电器股票。除了境内的LP外,此次交易还会包括境外的LP、境外银行贷款和境内银行贷款。最终实现收购的两个主体分别是SPV(香港有限公司)和境内项目基金(中国有限合伙)。

此外,格力的管理层可能也会参与到这次收购当中来。据传,此次管理层并未被排除在交易结构之外。在此份预案当中,上述机构作为GP,管理层则作为LP,共同参与到境内GP(中国有限合伙),并会同境内银行贷款组建境内项目基金,参与此次收购。此次收购的杠杆率可能在30-50%之间,完成此次收购可能要到9月份,而退出这个项目则要到2023年。

4月中旬格力电器董秘望靖东接受《投资者报》采访时曾说:“格力电器管理团队没有能力接盘,管理团队也没有找外部战略投资者去沟通。”然而,若此次接盘方没有格力管理层身影显然也不符合各方的利益诉求。从企业管理的角度来看,格力的核心资产应该是以董明珠为首的管理团队。若将他们排除在交易之外,对于公司的估值而言,并不是一件太好的事情。

若最终格力股权转让真按上述版本完成,此次收购完成之后,河北京海担保投资有限公司持有8.91%,珠海格力集团持有3.22%,管理层持有0.88%,财团则持有15%。目前不太确定的是格力电器管理层在财团收购资金中所占的比例。若此比例较高,则未来财团收购资金部分套现之后,管理层则可能联手河北京海担保投资有限公司占据大股东席位。

厚朴的协同效应可能最强

在所有的竞购者当中,若从布局来看,厚朴的确与格力有着不错的协同效应。

厚朴与中国地产龙头万科有着紧密联系。除了联手万科收购普洛斯外,厚朴还曾欲牵线万科收购北京海航大厦。2016年9月,厚朴养老咨询与万科达成合作,为万科投标深圳福田区福利中心PPP项目提供全程服务。众所周知,没有房地产,空调的市场也将不复存在。在这个层面上,可以想象,万科与格力的协同效应会更大程度地显现。此外,厚朴在物流和投资领域的布局亦可以助力格力电器线上渠道的拓展,产品升级和业务多元化发展,并实现外延式增长。

值得注意的是,厚朴还持有ARM中国。ARM中国将提供人工智能开发平台,可以支持格力开发定制化IoT芯片,助力公司完成更低能耗、更高性能的产品升级。

去年,格力董事长董明珠接受央视采访时表示格力当年不分红是为了研发芯片,去年8月14日格力成立全资芯片子公司。董明珠曾说:“哪怕投资500亿,格力也要把芯片研究成功。要想长期持续发展,必须掌握核心技术。”厚朴若能入主,格力 “芯”想事成的概率无疑会大幅上升。

分析人士认为,当下要想提升格力电器的估值并不容易。近期,不少投行调低了该股的评级。4月29日,花旗银行将格力电器评级由“买进”下调至“卖出”,并将目标价由58元调低至47元,依据是“该公司2018年派息比率48.2%,低于2017年的60%,全年业绩表现欠佳”。4月30日,德银亦将格力电器评级下调至“持有”。5月6日,中国银河证券分析师将格力电器评级下调至“卖出”,目标价44元,而之前该机构给出的评级是“持有”。而厚朴若能入主,可能会注入活水,这对格力电器的估值提升会有好处。

格力缘何吸引豪门?格力是块肥肉!

2016年,格力电器就曾被前海人寿盯上。当年11月30日晚间格力电器发布公告称,前海人寿在11月17日至11月28日期间大量购入格力电器股票,持股比例由三季度末的0.99%上升至4.13%,由第六大股东跃升第三大股东。前海人寿保险股份有限公司自11月17日公司股票复牌至2016年11月28日期间大量购入公司股票,持股比例由2016年三季度末的0.99%上升至4.13%。

此前格力股权一直比较分散,大股东格力集团占股仅18.22%,格力也曾筹划定增事项,但引来证金公司和广大中小股东的不满。当年11月17日格力电器终止定增后股票复牌,股价反而连续大涨,8个交易日股价大涨27.1%。公告显示前海人寿正是从当年11月17日开始大量买入格力电器股票,持股比例由2016年三季度末的0.99%上升至4.13%,距离5%的举牌线仅一步之遥,但随后引来董明珠的反击。目前,前海人寿仍持有格力近2%的股权。

从财务报表来看,2018年,格力电器盈利262亿元,而截至今年一季度末,该公司账上现金约1132.88亿元。经营活动现金净流量亦长时间保持在较好的水平,甚至还略高于净利润水平。从财务数据来看,格力电器目前仍处在一个健康发展的阶段。充沛的现金储备可以支持公司产品升级以及业务多元化等扩张战略,进一步推动业绩增长,强劲的现金流可以支持公司未来丰厚的股息政策。

从估值来看,卖方底价约为45.79元,对应市盈率为2018年券商一致预期的10.1倍,处于近年来的低位,较3年平均市盈率折扣15%,较行业可比公司估值折扣30%,行业近3年平均市盈率14.5倍。

有研究人士指出,格力是全球家电行业无可争议的龙头,空调产品市占率连续十余年国内第一,同时长期领跑全球市场主打中高端产品,产品均价高于本土品牌,毛利率显著高于竞争对手。从短期来看,渠道去库存周期在2020年将进入尾声,并开始重新进入补库存周期;就中期而言,空调行业未来3年的增长较为确定,这得益于10-12年的更换周期,以及2010/2011年的销量高峰;从长远来看,三线及以下城市及农村地区目前的低渗透率,为行业提供巨大的长期增长空间。

admin

admin