又双叒叕“借壳”!百亿英雄互娱谋曲线A股上市 19亿商誉压顶

2015年依靠借壳登陆新三板市场的英雄互娱(430127)又要“借壳”了!

2月18日上午,A股上市公司赫美集团(002356)突然紧急停牌。

公司公告,正在筹划通过发行股份的方式购买天津迪诺投资管理有限公司等持有的英雄互娱全部或部分股权。

据公告显示,迪诺投资和迪诺兄弟分别持有英雄互娱30.43%、6.16%的股权。并且迪诺投资和迪诺兄弟构成一致行动人关系。

也就是说,该事项如果收购成功,将会涉及公司控股股东及实际控制人变更,英雄互娱将会通过赫美集团完成重组上市的相关事宜。

但在资本市场对游戏类公司监管趋严,壳估值不断降低的大环境下,疯狂扩张的英雄互娱能成功通过“借壳”的方式曲线上市吗?

估值超百亿 19亿商誉压顶

自2015年通过“借壳”塞尔瑟斯登录新三板以来,英雄互娱可谓顺风顺水。

不仅在国内电竞市场蓬勃发展的时机大力开拓了公司业务,还先后获得王思聪、华谊兄弟等资本加持。

据公开数据显示,英雄互娱在2015-2017年实现归属净利润分别约为1980万元、5.32亿元以及9.15亿元,2018年三季报显示,公司第三季度实现归属净利润约为4.25亿元,同比上涨8.77%。

英雄互娱几何形的业绩增长离不开国内电竞游戏市场的不断扩大。据中国产业研究院发布的研究报告显示,2015年到2017年,中国移动游戏市场规模从514.6亿元成长至1221.4亿。

目前,英雄互娱旗下产品包含《全名枪战》系列、《王牌战争:代号英雄》、《一起来跳舞》、《巅峰战舰》等数十款游戏。全球注册用户已达到4亿。

在市场和资本双丰收的基础下,仅数年时间英雄互娱在体量不断扩大的同时,还发展成陕西省最大的互联网公司。

不断“膨胀”的英雄互娱并未因双丰收而止步发展,而是将目光盯向资本并购。

回溯英雄互娱的历史公告,公司自2015年6月登陆新三板之后就走上了频繁并购的道路。

根据数据统计显示,英雄互娱曾在2015年7月作价9.6亿元收购了畅游云端的100%股权,在2016年3月作价1.5亿元收购鹰雄资产的100%股权。

进入2017年英雄互娱更是大举并购的大旗,先后收购了英雄金控100%、成都英雄互娱30%股权、霍尔果20%股权、SKYMOONS的100%股权。在2018年英雄互娱也先后收购了网易达电子69.63%的股权以及量子体育14.35%的股权。

截至2018第三季报告期末,公司商誉值已达19.04亿。

据业内人士表示,重组上市的审核标准等同于IPO甚至高于IPO标准,想要闯关成功并非易事。而在2019年许多上市公司自曝2018全年商誉减值业绩“地雷”的背景下,商誉问题自然会被更加关注。尤其是游戏、影视等高发地带,英雄互娱想要成功借壳上市,商誉问题显然也将会是监管重点关注的方向之一。

卖壳方利空缠身

至于此次的“卖壳方”赫美集团,近些年在资本市场之路也十分坎坷。

自2018年以来公司利空消息从未间断。据赫美集团披露的2018年三季报显示,公司在2018年前三季度实现净利润为-2.5亿元,公司预计2018年全年实现归属净利润为-3.95至-4.66亿期间。其流动负债合计35.44亿元。

而且截止公布收购英雄互娱前,赫美集团总市值仅为33.89亿元。

此外在2018年年底,赫美集团还一度被列入“老赖”名单。据赫美集团2018年12月7日发布的公告显示,公司控股股东首赫投资与武汉信用小额贷款股份有限公司金融借贷合同纠纷一案,涉案金额合计5000万元,公司作为该借贷合同担保人,对此偿付义务承担连带责任。因公司作为共同被告未在期限内履行生效法律文书确定的给付义务,故被列入失信被执行人名单。

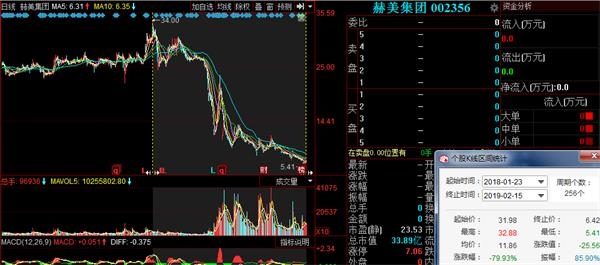

不仅如此,在二级市场赫美集团的表现更是惨不忍睹。

近80%的跌幅将赫美集团的惨淡经营情况反应的淋漓极致。

据媒体报道,早在2017年赫美集团便欲图转型,公司以作价6.18亿元的价格欲收购拥有奢侈品阿玛尼业务代理权的温州崇高百货有限公司。但是在融资难度加大的资本环境下,赫美集团在2019年1月2日晚间发公告称,公司正式终止收购崇高百货100%股权一事。而公司也因为终止收购而导致需支付1.55亿违约赔偿金。

债务缠身,股价暴跌,被资本大户借壳上市显然是赫美集团目前最为完美的“解套”方式。

而对于后续发展,如果重组借壳上市成功,在喜好炒作的二级市场里,赫美集团的股价则毫无疑问将会面临涨停。

值得注意的是,截至英雄互娱2018年12月24日的最后一个交易日价格计算,公司总市值将达到101亿元,以被赫美集团欲图收购的36.59%计算,本次借壳案件金额总额为36.95亿元,而赫美集团总市值为33.89亿元。

据业内人士称,如果借壳失败,根据以往的重组失败案例,赫美集团来说将会面临一轮新的资本“抛售”。

admin

admin