成都燃气与二股东瓜田李下 募投上车半途等上市补票

10月31日,成都燃气集团股份有限公司(以下简称“成都燃气”)首发上会。成都燃气本次发行的保荐机构是中信建投(22.300,-0.32,-1.41%)证券。成都燃气拟在上交所主板公开发行新股不超过8889万股,不低于发行后公司总股本的10%。拟募集资金11.51亿元,全部投入“成都市绕城高速天然气高压输储气管道建设项目”。该项目总投资额为18.51亿元。

成都燃气的募投项目6年计划已走完接近5年。成都燃气本次募投项目计划在2020年完成建设,其中纯建设期为2015-2017年3年,2018-2020年3年为建设投产期。

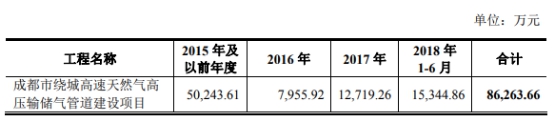

成都燃气本次募投项目在2015年前已开工建设。截至2018年6月30日,成都燃气已根据项目进度,以自筹资金对本次募集资金投资项目投入8.63亿元。成都燃气招股书称,本次发行募集资金到位前,公司将继续根据项目的实际进度以自筹资金先行投入。

2015年-2017年及2018年1-6月,成都燃气7度决议分红,分红合计金额达17.35亿元,超过本次拟募资额。

《华夏时报》报道指出,高度依托管网建设拓展市场提升业绩的成都燃气募投项目已经在前期消耗了募投项目带来的业绩增长红利,并高额分配给了股东,到2020年仅剩的建设期,能实现多大的业绩增长回馈值得注意,把残余的募投项目跑向二级市场进行融资是否合适?

对于左手大手笔分红,右手拟上市募资的逻辑,成都燃气回复中国经济网记者采访称,“分红和募集资金投资项目并不冲突。”

成都燃气控股股东为成都城投集团,直接持有成都燃气本次发行前41%的股份。成都市国资委持有成都城投集团100%股权,为成都燃气的实际控制人。

成都燃气二股东华润燃气投资持股比例与成都市国资委持股比例差距不大,持有成都燃气本次发行前36%股份,与成都燃气存在名目繁多的巨额关联交易。

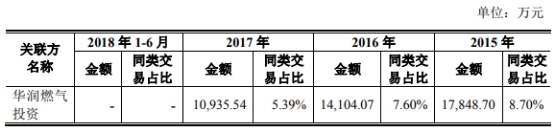

成都燃气向华润燃气投资巨额采购天然气,且近2年向自家二股东采购单价高于同期向中石油、中石化的天然气采购单价。2015年-2017年,成都燃气向华润燃气投资采购天然气金额为1.78亿元、1.41亿元、1.09亿元,对应采购单价为1.61元/立方米、1.46元/立方米、1.46元/立方米。同期成都燃气向第三方(中石油、中石化)平均采购价格分别为1.61元/立方米、1.36元/立方米、1.38元/立方米。

2015年-2017年,成都燃气向关联方销售燃气表具金额分别为3976.73万元、4091.07万元、7842.40万元、6085.06万元,同类交易占比分别为17.44%、18.31%、26.76%、36.81%,几乎全部为向华润燃气系公司的销售。

证监会在反馈意见中要求成都燃气,说明华润燃气既是发行人主要股东,又是发行人主要客户和供应商的合理性,是否对华润燃气存在重大依赖从而影响独立性。

成都燃气还在2011年决议、2012年完成将华润工程和华润设计2家全资子公司股权的80%转给华润燃气投资,自身仅保留20%持股。但转出上述2子公司股权后,成都燃气与该2子公司存在频繁关联交易。

2015年-2017年及2018年1-6月,华润工程向成都燃气关联租赁交易金额分别为269.65万元、269.65万元、269.65万元、134.82万元;华润设计向成都燃气关联租赁交易金额为173.56万元、173.56万元、173.56万元、86.78万元。

2015年-2017年及2018年1-6月,成都燃气接受华润工程的工程施工服务金额分别为1.30亿元、1.48亿元、1.30亿元、0.97亿元,同类交易占比分别为15.04%、23.91%、19.35%、20.99%。同期成都燃气接受华润设计工程设计服务金额分别为1353.99万元、1519.35万元、963.94万元、401.08万元,同类交易占比均为100%。

控股权被转出后,华润工程、华润设计2家公司的工作人员的劳动关系也仍保留在成都燃气,通过委派至燃气工程及燃气设计工作。成都燃气为华润工程、华润设计部分员工代垫社保公积金。2015年-2017年及2018年1-6月,成都燃气为华润工程代垫社保和公积金860.99万元、938.72万元、937.90万元、490.17万元;为华润设计代垫社保和公积金11.74万元、33.27万元、30.49万元、15.01万元。

不仅如此,2015年-2017年,成都燃气每年三、四十亿资金进出华润燃气投资资金池。2015年-2017年,成都燃气存放在华润资金池资金期初余额分别为6.57元、4.24亿元、1.89亿元,资金池转出金额高达43.76亿元、46.36亿元、30.38亿元,资金池转入金额高达46.09亿元、48.72亿元、32.27亿元,期末余额为4.24亿元、1.89亿元、0元。利息收入为1257.75万元、321.85万元、210.31万元。成都燃气招股书称,公司已于2017年9月底退出华润燃气资金池。

成都燃气回复中国经济网记者采访称:“报告期内,公司与关联方之间的关联交易具有合理性和必要性,并且是在平等、自愿、等价、有偿原则的基础上进行的,相关协议或合同所确定的条款公允、合理,关联交易涉及的价格由交易双方参照市场价格协商确定,作价公允,不影响公司的独立性,所有交易均符合国家有关法律、法规的要求,不存在损害公司及股东利益的情形,对公司财务状况和经营成果无重大影响。目前,公司还存在一定数量的关联交易,但公司将严格依照公司关于关联交易管理的相关制度力求减少关联交易。”

成都市燃气公司冲上市 募投项目6年计划已走完5年

成都燃气的主营业务为城市燃气输配、销售,城市燃气工程施工以及燃气表具销售等。主要经营区域位于成都市绕城区域内、高新区部分区域、郫都区部分区域及新都区部分区域。

成都燃气控股股东为成都城投集团,直接持有成都燃气本次发行前41%的股份。成都市国资委持有成都城投集团100%股权,为成都燃气的实际控制人。

成都燃气本次发行的保荐机构(主承销商)是中信建投证券。成都燃气拟在上交所主板公开发行新股不超过8889万股,不低于发行后公司总股本的10%。拟募集资金11.51亿元,全部投入“成都市绕城高速天然气高压输储气管道建设项目”。该项目总投资额为18.51亿元。

成都燃气募投项目6年计划已走完接近5年。成都燃气本次募投项目计划在2020年完成建设,其中纯建设期为2015-2017年3年,2018-2020年3年为建设投产期。

成都燃气本次募投项目在2015年前已开工建设。截至2018年6月30日,成都燃气已根据项目进度,以自筹资金对本次募集资金投资项目投入8.63亿元。成都燃气招股书称,本次发行募集资金到位前,公司将继续根据项目的实际进度以自筹资金先行投入。

募投项目的建设周期

成都燃气已用自有资金投入本项目的情况

3年半决议分红17亿元 超拟募资额

2015年-2017年及2018年1-6月,成都燃气7度决议分红,分红合计金额达17.35亿元,超过成都燃气拟募资额。

2015年4月16日、2015年8月25日、2016年3月8日、2016年8月23日、2017年3月8日、2017年7月12日、2018年3月28日,成都燃气分别决议分红2亿元、2亿元、4亿元、2亿元、4亿元、2.35亿元、1亿元。据成都燃气招股书披露,2017年决议分红的2.35亿元部分尚未支付,其余均已支付。

《华夏时报》报道指出,高度依托管网建设拓展市场提升业绩的成都燃气募投项目已经在前期消耗了募投项目带来的业绩增长红利,并高额分配给了股东,到2020年仅剩的建设期,能实现多大的业绩增长回馈值得注意,把残余的募投项目跑向二级市场进行融资是否合适?

对于左手大手笔分红,右手拟上市募资的逻辑,成都燃气回复中国经济网记者采访称,“公司实行持续、稳定的利润分配政策,重视对投资者的合理投资回报,并兼顾公司的可持续发展。本次募集资金是投资成都绕城高速天然气高压输储气管道建设项目,是为了提高成都市管网覆盖区域,扩大城市管网供气范围,提升成都市储气调峰能力,使得成都市天然气供应更加稳定,同时增加公司管道天然气业务的收入,增强公司的盈利能力。分红和募集资金投资项目并不冲突。”

两年净利不敌2015年

2016年、2017年,成都燃气净利润均不敌2015年。2015年-2018年1-6月,成都燃气营业收入分别为38.06亿元、36.10亿元、38.62亿元、22.72亿元,净利润分别为5.34亿元、4.78亿元、5.15亿元、3.23亿元。

同期,成都燃气销售商品、提供劳务收到的现金分别为43.45亿元、40.62亿元、44.88亿元、23.60亿元。经营活动产生的现金流量净额分别为5.37亿元、5.56亿元、8.83亿元、3.77亿元。

2017年,成都燃气经营活动产生的现金流量净额与净利润存在较大的差异,招股书称主要原因为公司本年销售收入增加导致销售商品、提供劳务收到的现金增加,同时公司控制支付给供应商的款项导致购买商品、接受劳务支付的现金增加不明显。

2015年-2018年1-6月,成都燃气主营业务毛利率分别为23.43%、24.98%、24.21%和24.94%,同行均值分别为22.38%、23.94%、21.74%、21.72%。

入户安装业务收入年年下滑

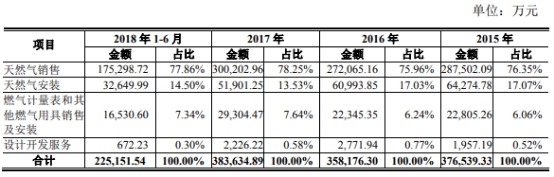

成都燃气产品主要为天然气,2015年-2018年1-6月,天然气销售业务金额分别为28.75亿元、27.21亿元、30.02亿元、17.53亿元,在主营业务收入中占比分别为76.35%、75.96%、78.25%及77.86%;天然气安装业务收入金额分别为6.43亿元、6.10亿元、5.19亿元、3.26亿元,在主营业务收入中占比分别为17.07%、17.03%、13.53%及14.50%。

成都燃气天然气安装业务分为入户安装业务和改造业务,其中入户安装业务收入近年持续下滑。2015年-2018年1-6月,成都燃气天然气安装收入之入户安装业务收入分别为5.91亿元、5.55亿元、4.40亿元、3.01亿元。

成都燃气回复中国经济网记者采访表示,“公司入户安装业务收入的增减变动主要受在建项目的天然气入户安装户数影响,受房地产开发速度减缓、中心城区的土地供应量下降及成都市新开发项目向中心城区外延伸等因素影响,公司经营区域内的新建项目减少,公司入户安装业务收入会呈现一定的波动。但随着持续城镇化进程持续推进,近几年成都市人口年均增长5%,居民、商业用户对天然气等能源需求持续增长;近年来随着大气污染的加重,政府出台多项大气污染防治政策,天然气作为清洁能源能显著减少污染和改善城市环境,公司依此积极发展替代能源改造客户并取得良好的效果,公司总的营业收入稳定增长。天然气入户安装业务收入的波动并不会影响天然气销售业务收入。”

二股东既是客户又是供应商 每年三、四十亿资金进出二股东资金池

成都燃气二股东华润燃气投资(中国)有限公司(简称“华润燃气投资”)持股比例与实控人持股比例相差不大。华润燃气投资持有成都燃气本次发行前36%股份,与成都燃气存在名目繁多的巨额关联交易。华润燃气投资是香港上市公司华润燃气控股有限公司的全资子公司。华润燃气投资代为控股股东华润燃气控股管理在中国境内的燃气相关业务的企业,因此将华润燃气控股控制的中国境内从事城市燃气相关业务的企业认定为成都燃气关联方。

成都燃气近2年向自家二股东采购天然气单价高于同期向中石油、中石化的天然气采购单价。2015年-2017年,成都燃气向华润燃气投资采购天然气金额为1.78亿元、1.41亿元、1.09亿元,对应采购单价为1.61元/立方米、1.46元/立方米、1.46元/立方米。同期成都燃气向第三方(中石油、中石化)平均采购价格分别为1.61元/立方米、1.36元/立方米、1.38元/立方米。

而天然气采购只是成都燃气与二股东关联交易、巨额资金往来的冰山一角。

2015年-2017年,成都燃气向关联方销售燃气表具金额分别为3976.73万元、4091.07万元、7842.40万元、6085.06万元,同类交易占比分别为17.44%、18.31%、26.76%、36.81%,几乎全部为向华润燃气系公司的销售。

证监会在反馈意见总要求成都燃气,说明华润燃气既是发行人主要股东,又是发行人主要客户和供应商的合理性,是否对华润燃气存在重大依赖从而影响独立性。

不仅如此,2015年-2017年,成都燃气每年三、四十亿资金进出华润燃气资金池。成都燃气招股书称,为提高资金使用效率,避免资金沉淀,2011年8月9日,成都燃气第二届董事会第九次会议决议通过《关于闲置资金利用方案操作细则》,成都燃气加入华润燃气投资与工商银行(5.960,0.05,0.85%)、农业银行(3.620,0.01,0.28%)、中国银行(3.690,0.00,0.00%)、建设银行(7.330,0.03,0.41%)、交通银行(5.630,-0.01,-0.18%)和招商银行(35.430,-0.72,-1.99%)组建的资金池(简称“华润燃气资金池”)。

2015年-2017年,成都燃气存放在华润燃气资金池资金期初余额分别为6.57元、4.24亿元、1.89亿元,资金池转出金额高达43.76亿元、46.36亿元、30.38亿元,资金池转入金额高达46.09亿元、48.72亿元、32.27亿元,期末余额分别为4.24亿元、1.89亿元、0元。利息收入为1257.75万元、321.85万元、210.31万元。

成都燃气招股书称,公司已于2017年9月底退出华润燃气资金池。

将2子公司80%股权转给二股东后与该2公司频繁关联交易

成都燃气还在2011年决议、2012年完成将华润工程和华润设计2家全资子公司股权的80%转给华润燃气投资,自身仅保留20%持股。但转出上述2子公司股权后,成都燃气与该二子公司存在频繁关联交易。

华润工程全称成都华润燃气工程有限公司,原名成都诚然燃气工程有限公司。华润设计全称成都华润燃气设计有限公司,原名成都城市燃气设计研究院有限公司。华润燃气投资成为华润工程、华润设计控股股东后,华润工程、华润设计仍在原地点办公,向成都燃气租赁位于成都市武侯区晋吉南路30号的房产用于办公场所。

根据2014年成都燃气与华润工程签署的《房屋租赁合同》,成都燃气将位于武侯区晋吉南路30号的3187.32平方米房屋出租给华润工程用于办公,租赁期限为2015年1月1日至2018年12月31日,租金224,705.50元/月,每月租赁价格为70.50元/平方米。

根据2014年成都燃气与华润设计签署的《房屋租赁合同》,成都燃气将位于武侯区晋吉南路30号的2051.54平方米房屋出租给华润设计用于办公,租赁期限为2015年1月1日至2018年12月31日,租金144,633.50元/月,每月租赁价格为70.50元/平方米。

2015年-2017年及2018年1-6月,华润工程向成都燃气关联租赁交易金额分别为269.65万元、269.65万元、269.65万元、134.82万元;华润设计向成都燃气关联租赁交易金额为173.56万元、173.56万元、173.56万元、86.78万元。

2015年-2017年及2018年1-6月,成都燃气接受华润工程的工程施工服务金额分别为1.30亿元、1.48亿元、1.30亿元、0.97亿元,同类交易占比分别为15.04%、23.91%、19.35%、20.99%。同期成都燃气接受华润设计工程设计服务金额分别为1353.99万元、1519.35万元、963.94万元、401.08万元,同类交易占比均为100%。

华润工程、华润设计2家公司的工作人员的劳动关系也仍保留在成都燃气,通过委派至燃气工程及燃气设计工作。成都燃气为华润工程、华润设计部分员工代垫社保公积金。2015年-2017年及2018年1-6月,成都燃气为华润工程代垫社保和公积金860.99万元、938.72万元、937.90万元、490.17万元;为华润设计代垫社保和公积金11.74万元、33.27万元、30.49万元、15.01万元。

截止招股说明书签署之日,与成都燃气签订劳动合同但实际在华润工程、华润设计工作的人员数量分别为170人、30人。

证监会在反馈意见中对华润工程和华润设计问题提出问询,指出招股说明书披露,2012年发行人转让子公司燃气工程80%股权,转让子公司燃气设计控制权,同时,发行人与上述公司发生持续、金额较大的关联交易。请发行人:(1)说明转让上述子公司的合理性和必要性,转让价格的公允性,转让前后上述子公司的生产经营情况;(2)说明转让上述子公司后仍与上述子公司进行大量关联交易的合理性和必要性,采购上述公司产品或服务占发行人同类采购的比例、采购价格的公允性,上述公司对发行人产品销售占自身同类业务的比例,同类业务是否主要依赖发行人;(3)未将上述公司纳入发行人体系的原因,是否影响发行人业务的完成性及独立性。请保荐机构、会计对上述事项进行核查并发表核查意见。

200余起诉讼缠身

成都燃气招股书披露了2起尚未了结的单笔争议金额100万元以上的诉讼。一起为“发行人与成都公交压缩天然气集团有限公司关于不当得利纠纷一案”、一起为“发行人与成都御尚融合餐饮管理有限公司关于供用气合同纠纷一案”

但这显然只是成都燃气所涉诉讼的九牛一毛。天眼查显示,成都燃气牵涉的法律诉讼高达229起,其中大部分为供用气合同纠纷,此外还包括多起生命权、健康权、身体权纠纷,劳务合同纠纷……

2年3遭行政处罚

2016年、2017年,成都燃气及相关子公司受到3起行政处罚:

1、因未按照规定期限办理纳税申报和报送纳税材料,成华区国税局第二税务分局于2016年2月3日下发《税务行政处罚决定书(简易)》(成华国税二分局简罚[2016]132号),对客服公司双林路店处以罚款200元。

2、四川省成都市双流区地方税务局稽查局对千嘉科技2012-2014年期间地方税收缴纳情况检查时核实千嘉科技在2012年至2014年期间应缴未缴税款346,558.94元、应扣未扣个人所得税123,095.97元,四川省成都市双流区地方税务局稽查局2016年7月27日下发《税务行政处罚决定书》((双地税稽罚[2016]0G37151334号),对千嘉科技处以罚款234,823.98。

3、因未办理《建设工程施工许可证》擅自在彭州市天彭镇龙塔路103号修建建(构)筑物2栋,彭州市城乡规划和建设局于2017年9月29日下发《行政处罚决定书》(彭规建罚字[2017]20号),对成都燃气处以罚款3,807.60元。

admin

admin