绑定宁德时代、比亚迪,碳酸铁锂一哥湖南裕能位置或不保

近年来,新能源汽车的高速发展带动动力电池市场需求激增,动力电池上下游产业链也迎来发展机遇,锂离子电池正极材料供应商湖南裕能新能源电池材料股份有限公司(简称“湖南裕能”)近日提交了创业板上市申请。

湖南裕能的产品包括磷酸铁锂、三元材料等锂离子电池正极材料,主要以磷酸铁锂为主,占营收比重90%以上,下游应用于动力电池、储能电池等锂离子电池的制造,最终应用于新能源汽车、储能领域等。

据了解,目前A股碳酸铁锂的龙头企业为德方纳米(440.150,6.25,1.44%)(300769.SZ),2021上半年主营收入12.75亿元,同比上升257.69%;归母净利润1.35亿元,同比上升2104.61%。2018年-2021年一季度(报告期内)湖南裕能的营收分别为1.62亿元、5.81亿元、9.55亿元和5.12亿元,净利润分别为1171万元、5737万元、4623万元、5362万元。

通过对比梳理两家公司,界面新闻记者发现由于下游动力电池厂商高度集中导致两家公司对大客户依赖严重,尤其是深度绑定锂电池龙头宁德时代(300750.SZ)。此外2020年湖南裕能拿下碳酸铁锂市场老大的位置,但由于产能投产落地、研发投入不及德方纳米,后续老大位置或不保。

无实控人,大客户宁德时代变大股东

(选填)图片描述

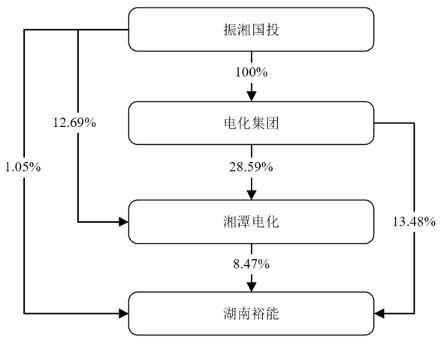

IPO前,湖南裕能无控股股东、实际控制人,按同一控制合并后第一大股东为湘潭电化(11.930,0.34,2.93%)、电化集团及振湘国投,合计持有公司23.00%的股份,其余持股5%以上的股东分别为津晟新材料(10.57%)、宁德时代(10.54%)、湖南裕富(7.90%)、广州力辉(7.04%)及比亚迪(5.27%)。

招股书显示,2020年12月,公司增资扩股并引入了宁德时代、比亚迪作为战略投资者,此时湖南裕能的评估价为10.05亿元(评估基准日为2020年8月31日)。

值得关注的是,报告期内,宁德时代、比亚迪均为公司前两大客户,占公司当期销售收入的比重超90%,公司大客户依赖症+关联交易严重。

公司对此解释称,主要因为下游锂离子电池产业的市场集中度较高。根据高工锂电统计,2019年和2020年国内前五大磷酸铁锂动力电池的市场占有率分别为95.85%和94.38%,其中,宁德时代和比亚迪的市场占有率合计分别达到71.19%和77.06%。

事实上,下游锂电池厂商对正极材料供应商的“拿捏”并非个别现象,就对标公司德方纳米来看,其招股书显示,2015年至2017年9月,德方纳米对宁德时代与比亚迪两者合计销售收入占比分别为80.74%、72.76%、72.41%。

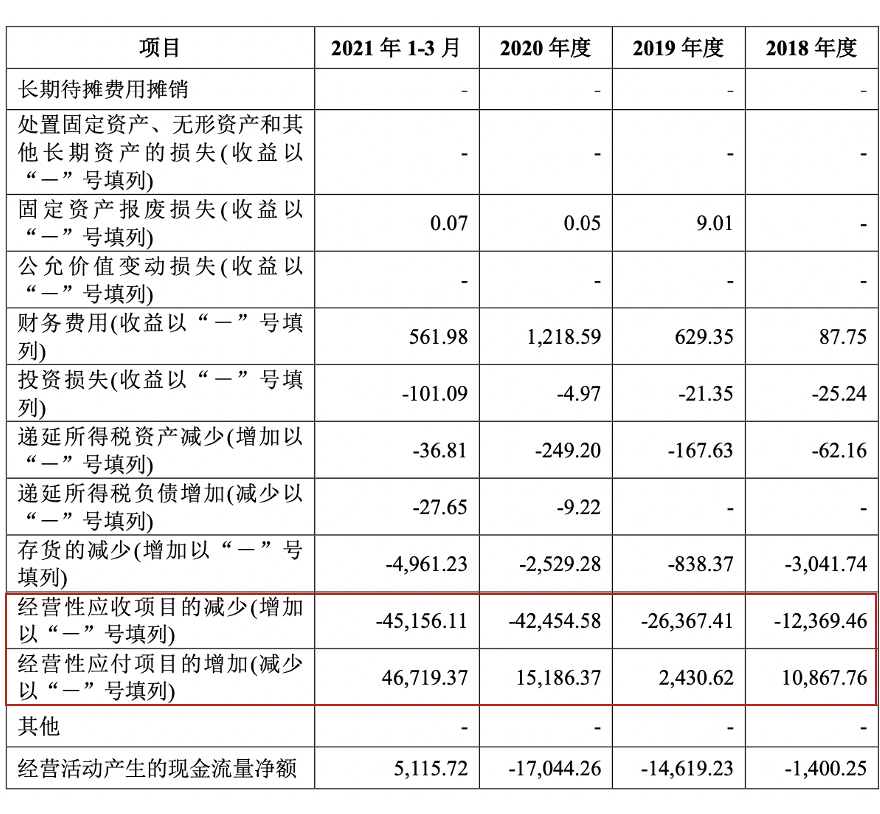

界面新闻记者注意到,绑定宁德时代、比亚迪带来业绩增长的同时,公司的应收账款、应收票据等经营性营收项目日渐高涨,导致2018年-2020年经营活动的现金流净额为负,分别为-0.14亿元、-1.47亿元、-1.7亿元。图片来源;招股书

其中,湖南裕能报告期内应收账款账面价值分别为0.14亿元、0.61亿元、2.67亿元和3.13亿元,占公司各期营业收入比例分别为8.51%、10.46%、28.01%和15.28%(年化计算)。

应收票据方面,公司将较多的经营性应收票据背书用于支付工程及设备款,使得本应到期托收计入经营活动现金流的经营性应收票据,未体现在“销售商品、提供劳务收到的现金”,而相应抵减了用于支付工程及设备款,减少了“购建固定资产、无形资产和其他长期资产支付的现金”金额。

无独有偶,德方纳米在招股书中也同样表现出应收票据和应收账款余额激增,经营性现金流吃紧的问题,德方纳米的应收票据余额从2014年的0.16亿元增至2017年9月的2.12亿元,应收账款也从0.42亿元增至1.54亿元,增幅明显。

随着宁德时代、比亚迪入股湖南裕能,未来公司的关联交易将大幅上涨,定价的公允性同样值得关注。

事实上,德方纳米与宁德时代也进行了战略捆绑。据公开资料,早在2019年,两家公司合资成立曲靖麟铁(德方纳米控股60%);今年1月德方纳米再度公告,公司、宁德时代与江安县人民政府共同签署《江安县年产8万吨磷酸铁锂项目投资协议书》,约定在四川省宜宾市江安县投建“年产8万吨磷酸铁锂项目”,项目总投资约18亿元,分2期建设,总建设周期36个月。

老大位置能否“坐稳”?

(图片来源:招股书

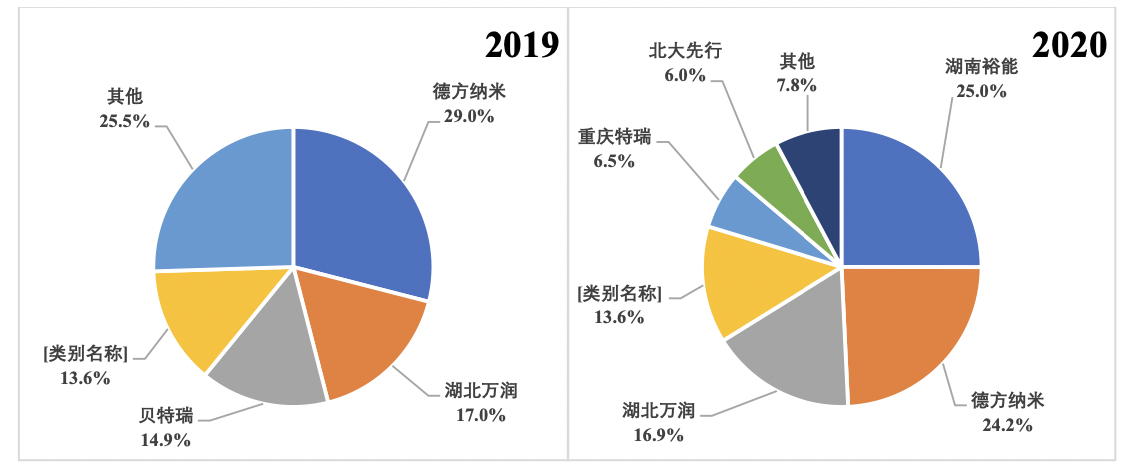

据高工锂电统计,单从市占率上看,湖南裕能与德方纳米不分伯仲。2019年碳酸铁锂企业中市占率第一的为德方纳米,湖南裕能市场份额不详。2020年磷酸铁锂材料国内出货量12.4万吨,同比增长40%,湖南裕能的磷酸铁锂市场份额为25%,排名行业第一,但德方纳米的市场份额仅落后0.8%。那么湖南裕能的老大位置能否“坐稳”呢?

从现有的产能规模来看,2018年-2020年,湖南裕能主要产品磷酸铁锂产能分别为0.53万吨、1.42万吨和2.94万吨,德方纳米磷酸铁锂产能分别为1.75万吨、2.55万吨和3.86万吨,公司整体产能落后于德方纳米,但产能扩张速度更高。

据悉,除与宁德时代合作扩产外,德方纳米还与亿纬锂能(108.150,1.84,1.73%)(300014.SZ)合资建厂,拟设合资公司建10万吨/年磷酸铁锂产能,投资总额20亿元,12个月内量产。此外,根据9月9日德方纳米回答投资者提问,公司目前已建设完成的产能共计12万吨/年,分别为佛山德方3万吨/年、曲靖德方一期(IPO项目)3万吨/年、曲靖德方二期(2020年定增项目)4万吨/年、曲靖麟铁2万吨/年,在建项目产能预计明年释放。

反观湖南裕能,本次IPO中,公司拟募资18亿元,其中6亿元用于“四川裕能三期年产6万吨磷酸铁锂项目”以及7亿元“四川裕能四期年产6万吨磷酸铁锂项目”,两个项目建设期均为2年,加上上市审核周期,公司新增产能落地晚于德方纳米。

对比两家公司的研发投入情况来看,2020年湖南裕能的研发费用为2414.84万元,研发费用率仅2.53%。截至今年3月末,湖南裕能拥有211名研发技术人员,占比13.65%,拥有国内专利25项,其中发明专利4项,实用新型专利21项。2020年德方纳米的研发费用为5154.77万元,研发费用率为5.47%,研发人员为283人,占比16.47%。据网易新闻报道,德方纳米目前在全球126个国家/地区中,共有116件已公开的专利申请,其中发明专利约占94.83%。

根据高工锂电调研统计,2020年中国锂电池出货量达143GWh,预计到2025年中国锂电池出货量将达到611GWh,未来5年年均复合增长率可达33.8%,也就是说市场仍然具有很大的增量空间,关键在于双方谁能投产得多,卖得多。

通过对比两家公司的客户情况、产能扩建以及研发投入来看,在终端新能源汽车市场需求旺盛,两家公司下游动力电池厂商高度集中且雷同的情况下,德方纳米的碳酸铁锂投产落地速度更快,研发投入更高,湖南裕能2020年取得的老大地位或将不稳。图片来源:招股书

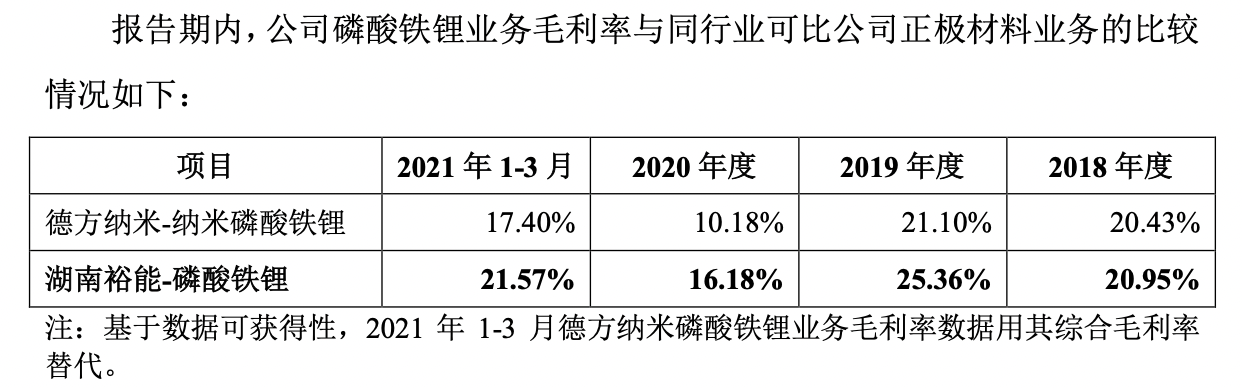

从毛利率来看,湖南裕能的毛利率远超德方纳米,公司解释称一方面公司采用的高温固相法工艺路线,销售价格具备一定的优势;另一方面公司主要生产基地位于湖南省湘潭市、广西百色市和四川省遂宁市,相比于德方纳米佛山基地具备直接人工的成本优势。

此外,进入2020年下半年以来,原材料碳酸锂价格回升且大幅上涨,截至发稿日前早已突破10万元/吨,据此前中信证券(24.960,0.20,0.81%)研报指出,预计本轮锂价的上行周期至少还可持续一年以上,价格高度可看至12-15万元/吨,因此对于两家公司的成本控制能力、议价能力也迎来大考。

admin

admin