江河纸业IPO:短期债务资金缺口大亟需上市补血 基本面恶化可估值却大幅飙升

招股书显示,此次IPO,江河纸业拟募资19.75亿元,其中9亿元用于补充流动资金,其他资金分别用于年产20万吨特种纸深加工项目、年产12万吨特种纸深加工项目、年产3套智能造纸成套设备及37套关键零部件项目、特种纸及造纸装备研发中心建设项目等。

从上可以看出,公司募集资金一半左右用来补充流动性,或间接说明公司短期资金需求较大。

此外,公司对赌期期约倒计时还剩下两个月。如江河纸业上市申请在2022年12月31日前未获证监会批准或注册,江河纸业实际控制人姜博恩、曾云有权以年化8%的利率回购广州豫博所持江河纸业全部股份。

因此,此次江河纸业能否上市冲刺成功对其至关重要。

财务风险大盈利能力差 偿还短期债务存资金缺口

招股书显示,2018年末、2019年末、 2020年末和2021年9月末,公司流动比率分别为 0.75、0.72、0.81 和 0.82,速动比率分别为 0.52、0.49、0.47 和 0.37,流动比率和速动比率较低。

同时,公司的银行借款主要以短期借款为主,截至2021年9月末,公司短期借款余额为 10.59亿元,一年内到期的非流动负债余额为 9172.28万元。而截止2021年9月末,公司货币资金为4.06亿元,其中一半左右为受限资金。因此可以看出,公司短期债务偿还资金缺口较大。

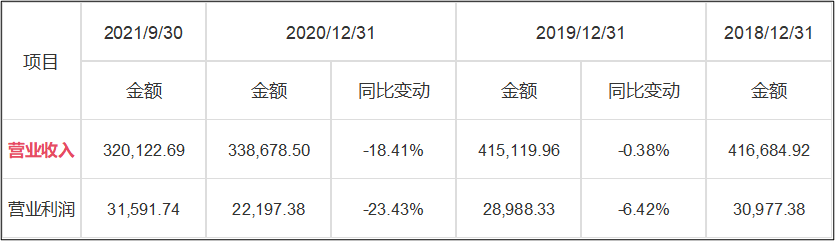

来源:招股书

来源:招股书

更为雪上加霜的是,公司的营收规模出现负增长,且盈利能力呈现下降趋势,与行业趋势背离。

招股书显示,2018年至2020年,公司营收分别为41.67亿元、41.51亿元及33.87亿元;同比增速分别为-0.38%、-18.41%;同期营业利润分别为3.1亿元、2.9亿元及2.22亿元,同比增速分别为-6.42%、-23.43%。

来源:招股书

来源:招股书

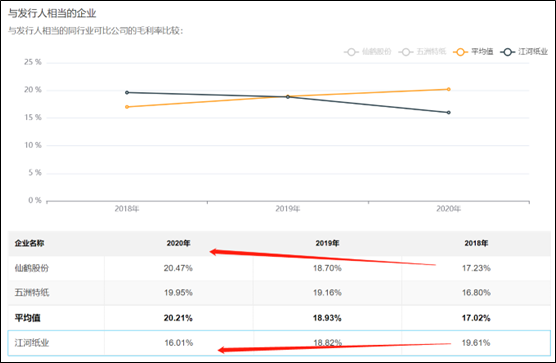

我们进一步发现,公司的毛利率逐年呈现下降趋势,而可比同行毛利率却呈现上升态势。数据显示,2018年至2020年,公司的毛利率分别为19.61%、18.825、16.01%;而同期可比公司的毛利率均值分别为17.02%、18.93%、20.21%。以上或透露出两大信号,其一,毛利率弱于同行,或说明公司上下游核心竞争力或不敌同行;其二,公司的盈利能力呈现出下降趋势。

来源:招股书

来源:招股书

为募资大幅拉估值?估值飙升无惧基本面变差的事实

我们发现,与公司业绩持续变差形成较大反差的是,公司的估值却在持续被抬升。

本次公司发行全部为新股,拟发行数量不超过6880万股并计划募资近20亿元,且不低于本次发行完成后股份总数的25%。假设公司发行股份占比为25%,此时公司估值则达到80亿元。

值得一提的是,公司最近一次增资为2020年12月4日。招股书显示,2020年12月4日,江河纸业与员工持股平台江威合伙签订《增资协议》,协议约定:江威合伙以货币方式向江河纸业投资人民币3,162万元,持有江河纸业186万股,本次增资完成后,江河纸业的注册资本将从10,134万元增加至10,320万元,增资价格系综合考虑同期其他股东入股价格、本次入股性质及2020年6月30日的净资产评估值协商确定,即17元/股。按此计算,公司此时估值为17.54亿元。显然,公司此次发行估值较上市前夕被大幅抬升。

值得一提的是,在上市前夕,公司估值短时间内出现频繁波动。据悉,江河纸业在IPO前多次增资,2020年9-12月尤为频繁,3个月内密集增资了五次,新增8名股东。

2020年9月,股份公司第一次增资,增资价格参考公司 2020年6月30日的净资产评估值协商确定,即16 元/股;2020年10月,股份公司第二次增资,增资价格参考公司 2020年6月30日的净资产评估值协商确定,即16元/股;2020年11月,股份公司第三次增资,增资价格经各方协商确定按投前估值 26亿元确定,即26.68元/股,显然较上次涨幅不少;2020年12月,股份公司第四次增资,增资价格系综合考虑同期其他股东入股价格、本次入股性质及 2020年 6 月 30 日的净资产评估值协商确定,即17元/股,此时公司估值约18亿元左右。

综上可见,公司上市前夕,公司短时间内估值定价较为波动,这或表明公司估值定价缺乏一定严谨性。公司在基本面业绩持续恶化的情况下,公司估值却不降反升。而此次冲刺上市,公司估值又被大幅抬升80亿元左右。这是否暴露出公司亟需募集巨额资金补血的动机?

需要指出的是,公司上市前夕突击引进外部股东也背负对赌协议。根据对赌协议,如江河纸业上市申请在2022年12月31日前未获证监会批准或注册,江河纸业实际控制人姜博恩、曾云有权以年化8%的利率回购广州豫博所持江河纸业全部股份。

内控薄弱:转贷、无真实性票据融资、充当资金通道

根据反馈意见显示,在报告期内存在转贷、无真实交易背景的票据融资、资金拆借、员工代收款、使用个人卡、现金交易等情形。

报告期内,江河纸业及其子公司存在为满足贷款银行受托支付要求,超过采购金额或者在无真实业务支持情况下,通过转贷方式融资的情形。2018年度、2019年度、2020年度,发行人通过转贷方式获得的流动资金贷款额分别为8.04亿元、8.49亿元、1.58亿元,扣除当年度向受托支付对象的采购额后,没有真实业务支持的流动资金贷款金额分别为3.56亿元、4.77亿元、5752.88万元。值得一提的是,公司上市进入辅导后对相关转贷进行了清理。

招股书显示,2018年、2019年和2020年,江河纸业及其子公司存在为他人提供银行贷款资金走账通道的情形,金额分别为8590.8万元、19735万元、1340万元。公司收到银行支付款项后,均已在收到款项后当日或次日将资金转回给客户。

2018年度、2019年度及2020年度,江河纸业申请开具无真实交易背景的票据贴现融资金额为11.35亿元、10.64亿元和7.32亿元,扣除公司缴纳保证金后实际融资金额分别为3.68亿元、3.49亿元和2.05亿元。

江河纸业存在将向客户收取的银行承兑汇票向非银行机构或个人贴现并取得资金的情形,2018年度、2019年度和2020年度发生额分别为7.71亿元、3.71亿元和9192.18万元。

此外,江河纸业还向实控人及其家属、职工拆借资金。报告期内,江河纸业存在与实际控制人及其亲属、职工及其亲属签署《借款协议》,向职工(包括实际控制人及其亲属等关联方)借款的情形,2018年末、2019年末公司借款本金余额分别为1.37亿元、1.45亿元。

江河纸业以职工个人名义开立了一张工商银行(4.300, 0.03, 0.70%)准贷记卡,该个人卡主要用于日常经营中员工费用报销、款项收支等。2018年度、2019年度、2020年度,公司经过该个人卡收款金额分别为931.24万元、545.12万元、703.35万元,经过该个人卡付款金额分别为952.33万元、542.17万元和730.32万元。

admin

admin