泳池清洁机器人厂商望圆科技冲刺IPO:自有品牌销售占比仅为5%左右,与供应商披露数据“打架”

按照招股书(申报稿)的说法,望圆科技是国内较早研发生产泳池清洁机器人的厂商之一,无论是在全球还是国内的出货量都位居业内前列,其还列举了两组数据。

根据同行业公司Maytronics公开的数据,2021年全球私人泳池清洁机器人出货量中,望圆科技以14%的出货量占比位列全球第三。根据灼识咨询数据,望圆科技在中国泳池清洁机器人制造领域内的出货量占比达80.90%,位列第一。

不过,根据Maytronics公开的数据及灼识咨询数据,目前,泳池清洁机器人在泳池清洁市场的渗透率仅有19%,仍有81%的渗透空间,2021年国内的渗透率则仅有6%。行业拥有广阔蓝海市场的同时也面临着激烈的市场竞争。

《每日经济新闻》记者注意到,目前,望圆科技面临的首要难题是产能不足。今年上半年,其产能利用率超过130%。目前,望圆科技以ODM销售模式为主,自有品牌销售模式占比小,公司未来也规划加大自有品牌推广力度,但也存在下游品牌运营商客户可能基于竞争关系减少采购量的风险。此外,望圆科技披露的采购数据与供应商披露的销售数据存在数据打架的情况。

以工时衡量产能,今年上半年产能利用率超130%

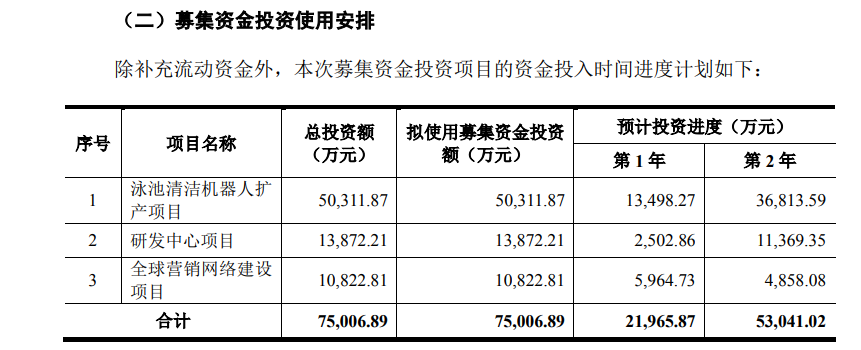

在招股书(申报稿)中,望圆科技提到,公司产能利用率已处于较高水平,目前的产能水平难以有效满足订单增长、产能提升需求。因此,扩产也是公司此次IPO募投项目之一,望圆科技拟使用超5亿元用于泳池清洁机器人扩产项目,新增每年91万套产品的生产能力,这一资金数额超募集资金总额的50%。

从望圆科技披露的数据来看,其产能利用率确实趋于饱和。2019年、2020年、2021年、2022年1-6月,望圆科技的产能利用率分别为106.39%、121.51%、128.72%、130.66%。

图片来源:招股书截图

图片来源:招股书截图

值得注意的是,望圆科技未采用产量与产能的比值来计算产能利用率,而是以实际工时与理论工时的比值来计算。对于采用这一计算方法的原因,望圆科技称,公司主要生产设备能够根据不同生产计划生产不同型号的组件,生产计划不同,公司生产设备的最大生产能力也会随之不同,公司实际生产能力主要取决于生产人员所投入的工时数量。

具体来看,理论工时为∑(当年度各月生产人员数量*当年度各月应出勤工作日天数)*8小时,实际工时为∑当年度各月生产人员实际工时。产能利用率=实际工时/理论工时。

那么,当产能利用率超过100%时,在生产人员数量不变的情况下,为提高产能利用率,是否存在部分员工一天工作超过8小时,平均每周工作时间超过44小时,或是一周工作超过六天的情况?如果有,是否经劳动行政部门批准?《劳动法》规定,劳动者平均每周工作时间不超过44小时,用人单位应当保证劳动者每周至少休息1日。企业因生产特点不能实行上述规定的,经劳动行政部门批准,可以实行其他工作和休息办法。

以工时衡量产能利用率,这在IPO公司中并不少见,是否违反《劳动法》,是被监管关注的重点。例如工业车辆变速箱生产企业金道科技(23.180, -0.73, -3.05%)(SZ301279,股价23.18元,市值23.2亿元)2021年IPO时,也以工时比值来计算产能利用率,首轮问询曾被问及,报告期各期产能利用率均超过100%的原因及合理性,是否违反劳动法律制度相关规定等。

自有品牌销售模式占比低,第一大客户系竞争对手?

摆在望圆科技面前的第二大难题则是公司销售产品多为贴牌商品,自有品牌知名度不高。望圆科技称,公司产品主要以ODM的方式销售给品牌运营商。所谓ODM模式,即望圆科技负责产品的研发、设计、制造环节,最终以客户品牌进行出售,由客户负责产品的终端销售、售后服务和产品推广。

2020年、2021年以及2022年上半年,望圆科技ODM销售模式营收占比均达到94%以上,自有品牌销售模式营收占比则在5%左右。

对于望圆科技而言,一方面,ODM销售模式毛利率不及自有品牌销售模式。今年上半年,望圆科技ODM销售模式毛利率为55.64%,而自有品牌销售模式毛利率为60.32%。

另一方面,随着未来市场竞争越来越激烈,如果只做代工,望圆科技的利润空间可能进一步被压缩,不利于企业的可持续发展。

因此,此次IPO,望圆科技拟使用募集资金1.08亿元用于全球营销网络建设项目,在法国里昂,美国洛杉矶,中国香港、上海、广州开设展厅、营销网络办公室,并配备相关仓库及维修中心。

图片来源:招股书截图

图片来源:招股书截图

不过,变化意味着风险与机遇并存,自有品牌的建设同样如此。在未来品牌推广过程中,望圆科技可预见的风险则是下游品牌运营商客户可能基于竞争关系减少采购量。

望圆科技也在招股书中提及,公司自有品牌的产品与品牌商客户的产品在市场中构成竞争关系。未来,若公司主要客户改为自主生产或由于品牌之间的竞争关系减少向公司的采购数量,则将对公司业绩造成不利影响。

值得注意的是,2021年以及今年上半年,望圆科技第一大客户均为深圳市元鼎智能创新有限公司(以下简称“元鼎智能”)及其关联方,今年上半年,望圆科技对元鼎智能及其关联方销售收入占比达到45%以上。

元鼎智能正是一家泳池清洁机器人品牌运营商,其官网显示,公司旗下Aiper品牌的泳池机器人已经排名全球第三(无线泳池机器人行业第一)。同时,元鼎智能还从事智能清洁机器人和储能产品的创新研发,研发人员占比超过45%,已获得的发明专利超50项。

这也就意味着,如果望圆科技未来加大自有品牌模式的销售,将与其第一大客户形成直接竞争关系。以目前双方的合作情况来看,望圆科技可能更依赖于元鼎智能的销售,元鼎智能则可能更依赖于望圆科技的代工。但相比于制造而言,研发和品牌附加值显然更高,不可替代性更强。

零部件靠外购,与供应商披露数据“打架”

此次IPO,望圆科技的第二大募投项目则是建设研发中心。公司拟使用募集资金1.39亿元用于研发中心项目建设,一方面将进一步提升公司现有产品的性能;另一方面将强化前瞻性产品研发能力,满足市场对于产品智能化、信息化、标准化的新需求,开发新产品、新工艺、新算法。

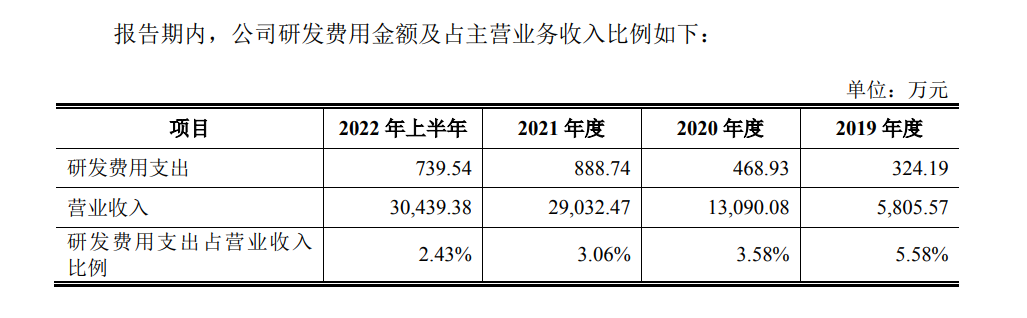

不过,望圆科技近些年的研发费用率并不高,既呈逐年下降的趋势,也低于同行业平均水平。2020年、2021年、今年上半年,望圆科技研发费用率分别为3.58%、3.06%、2.43%,同行业平均水平为4.46%、4.81%、4.65%。

图片来源:招股书截图

图片来源:招股书截图

对此,望圆科技在招股书(申报稿)中称,由于前期的研发成果转化为市场销售,公司销售规模的增长幅度超过了研发费用的增长幅度,使得公司研发费用率低于同行业平均水平。

对于望圆科技而言,研发、设计、制造位于泳池清洁机器人产业链的中游,上游为零部件及原材料生产企业,主要零部件包括电机、电池、传感器、电子元器件、结构件等,主要原材料包括塑料粒子、金属材料、橡胶材料等。

零部件靠外购,这也就意味着,如果上游企业涨价或者减少合作的话,将对望圆科技的业绩及利润水平产生一定的影响,公司是否采取措施应对这一风险?

此外,《每日经济新闻》记者注意到,望圆科技与供应商披露的数据存在“打架”的情况。

深圳市三和朝阳科技(28.700, -0.20, -0.69%)股份有限公司(以下简称“三和朝阳”)位列望圆科技2020年、2021年前五大供应商之列,采购内容为电池组,采购金额分别为415.5万元、2479.64万元。三和朝阳是一家新三板挂牌企业,主营业务为锂离子电池的研发、设计、生产和销售。根据其2020年年报,当年对望圆科技的销售金额为358.72万元。

2021年年报中,三和朝阳未披露具体客户名称,前三大客户销售金额分别为2543.72万元、2539.25万元、367.08万元。尚不知哪一数据属于对望圆科技的销售数据,但与望圆科技披露数据较接近的也存在近60万元的差距。

一般来说,如果采销双方存在数据打架的情况,可能源于统计口径存在差异,包括是否含税等。对比望圆科技与三和朝阳所披露的数据,2020年前者披露的数据相对更大,2021年后者披露的数据则可能相对更大,是什么原因导致双方披露的数据存在差异?

12月12日,《每日经济新闻》记者就IPO相关问题向望圆科技公开信箱发去采访函,14日,记者拨打望圆科技公开电话,证券部工作人员称已收到采访提纲并转交给领导。截至发稿,记者未收到回复。

admin

admin