创业板新规下,这家靠一管软膏闯市场的公司,IPO走得通吗?

2023年2月1日,证监会就全面实行股票发行注册制主要制度规则,向社会公开征求意见。全面注册制实施后,新股发行定价将更加市场化,各个板块新股估值分化可能会更加明显,一二级市场价差将会逐渐缩小。

而两个月前的2022年12月30日,深交所出台了《创业板企业发行上市申报及推荐暂行规定(2022年修订)》(下称暂行规定),将创业板定位的有关要求明确为具体、直观的判断标准,以进一步提升审核工作透明度,增强市场对创业板定位把握的可预期性。

根据暂行规定,深交所支持和鼓励在创业板发行上市的“成长型创新创业企业”最近三年营业收入复合增长率应不低于20%。

暂行规定的出台,使得尚在创业板排队的企业将被重新审视,尤其是对那些在原有创业板审核隐形门槛条件下擦边进入的企业,IPO前程不确定性增大。

浙江孚诺医药股份有限公司(下称孚诺医药)就是创业板跨年排队企业之一,公司专注于皮肤外用化学药的研发、生产及销售,主要产品复方多粘菌素B软膏用于预防和治疗常见的皮肤创面的细菌感染,是国内独家首仿产品。按市场销售额计算,该产品2017年至2021年在国内皮肤外用抗生素和化疗药领域排名第二,具有较强竞争力。

孚诺医药上市申请于2022年9月被受理,2023年1月20日公司完成第一轮问询回复。根据招股书,本次IPO公司拟募集资金4.57亿元,其中2.3亿元用于年产5000万支外用制剂建设项目(一期)、1.31亿元用于年产200吨原料药建设项目(一期)、0.96亿元用于研发中心升级项目。

按招股书披露数据计算,孚诺医药2019年至2021年营收复合增长率不足10%,远低于暂行规定要求的20%,并且公司单一产品类别贡献了全部收入,风险抵抗力较弱。此外,公司用于推广的费用高于同业平均水平,而研发费用率却相对较低。

针对暂行规定对公司上市进程的影响以及公司存在的经营风险,《投资时报》研究员电邮沟通提纲至孚诺医药相关部门进行询问,截至发稿尚未收到回复。

盈利能力是否达标

不难看出,暂行规定的实施意味着创业板对IPO企业要求进一步提高,监管力图从源头筛选出优秀企业上市。

从孚诺医药招股书披露数据来看,2019年至2021年(下称报告期),公司营业收入分别为2.53亿元、2.57亿元、2.92亿元,2020年和2021年分别较上年同期增长1.58%和13.62%,未达到暂行规定给出的新门槛;归母净利润分别为5518.02万元、6695.52万元和7986.02万元,2020年和2021年同比增长21.34%、19.27%,增速有所放缓。

《投资时报》研究员看到,暂行规定20%底线要求与创业板新申报企业业绩均值有关。据监管披露,865家新申报企业最近三年营业收入、净利润复合增长率均值分别为20.66%、20.8%。相较而言,孚诺医药盈利能力似乎不是很理想。

此外,公司综合毛利率表现也释放出一定风险信号。报告期各期及2022年上半年,孚诺医药毛利率分别为91.91%、91.05%、90.93%和89.67%,尽管持续保持在较高水平,但已显下滑趋势。

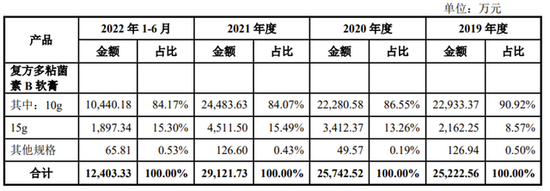

究其原因,孚诺医药毛利率受制于公司产品结构及背后的成本增长。招股书显示,公司核心产品为复方多粘菌素B软膏,不同规格的复方多粘菌素B软膏贡献了全部的主营业务收入。其中,报告期各期10g规格的复方多粘菌素B软膏分别贡献主营业务收入的90.92%、86.55%和84.07%,产品结构过于单一。

因此,影响公司毛利率水平的主要便是复方多粘菌素B软膏的毛利率水平。报告期各期及2022年上半年,10g规格的复方多粘菌素B软膏单位成本分别为2.34元/支、2.46元/支、2.58元/支和2.74元/支,原材料成本上升是导致产品单位成本不断增长的主要原因之一。未来若原材料的供给受限或价格持续上涨,将会导致公司毛利率进一步下降。

另一个值得注意的是复方多粘菌素B软膏一致性评价问题。由于复方多粘菌素B软膏的同类产品在国外运用时间较长,安全性比较可靠,通过美国非处方药专论(monograph)制度途径上市,原研药物无法追溯,目前尚无确定可开展仿制药一致性评价的参比制剂,故而暂时无法推进仿制药一致性评价工作。但若未来参比制剂确定,孚诺医药的复方多粘菌素B软膏必然要进行一致性评价,从而存在无法通过一致性评价的风险。

孚诺医药主营业务收入构成

数据来源:公司招股说明书

市占率主要靠推广?

从招股书可以看到,报告期内孚诺医药的复方多粘菌素B软膏在销量和市场占有率上波动不大,一直处于头部位置,但这背后是其居高不下的销售费用率。

报告期内及2022年上半年,公司销售费用率均超过50%,而同期同业可比公司对应的销售费用率平均水平分别为48.14%、48.3%、46.8%和46.01%,始终低于孚诺医药。

在销售费用中,推广服务费是主要构成。上述报告期,孚诺医药推广服务费分别为1.37亿元、1.29亿元、1.45亿元和0.62亿元,占销售费用的比例在九成以上,占营业收入比例也在50%左右,整体占比较高。

具体而言,孚诺医药的推广服务费主要由学术推广费、市场调研费以及管理服务费构成,其中占比最高的是学术推广费,学术推广费主要包括推广服务商与医生进行日常学术交流、举办学术推广会等发生的费用。

值得关注的是,在公司前五大推广服务商中,有不少曾经的股东。前述推广服务商的实际控制人中,郑礼碧、许青云及曾晓红曾通过投资日升昌而间接持有公司股权;何保全、邱锐、马劲枫及郑礼碧曾通过代持方式投资日升昌投资而间接持有公司股权。不过,或出于合规性考虑,IPO前夕这些推广服务商实际控制人间接持有公司股权的情况均已转让或解除。

即便如此,从转让价格来看,这些推广服务商一入一出也收益不菲。以推广服务商实控人之一的马劲枫代持份额收益为例,2018年马劲枫分别以30元/出资额、36元/出资额价格,共受让97.2万元。而至2021年4月代持解除时,马劲枫出让股权单价为46.8元/出资额,总价为140.4万元。也就是说,两年多时间内获益超40%。

与“重营销”相对的是公司的“轻研发”态势。招股书显示,孚诺医药报告期内研发费用分别为1027.27万元、1282.27万元和1504.82万元,不足销售费用的十分之一。在市场竞争不断加剧背景下,依托单一产品经营的孚诺医药似乎需要把更多的精力放在药品研发上以获得更强的竞争硬实力。

此外,据招股书披露,报告期内公司复方多粘菌素B软膏的产能均为1000万支,产能利用率分别为82.58%、78.84%和95.7%,产能利用尚不完全饱和,在此情况下,公司本次仍欲通过募资扩建提高产能,或存新增产能不能被及时消化的风险。

admin

admin