质押风险再现!证监会现场核查9券商

质押风险再现!证监会现场核查9券商,指出五大问题,盲目追逐利益、缺乏尽调…14家券商上半年计提24亿。

近几个月来股市的下跌态势,将股权质押风险再次放大。

据券商中国记者获悉,日前,监管对今年来股票质押规模增幅较大的9家公司进行了现场核查,发现存在盲目追逐利益,风控措施不足,质押率设置不严谨,尽职调查不完备,贷后风险管理流于形式等五大问题。下一步,监管部门将继续加强对场内股票质押的监管与现场检查,发现存在展业不合规、风险管理不到位、内部管控缺失等问题的,依法从严处理。

随着券商半年报陆续披露,多家公司对上半年业绩进行了计提资产减值准备,合计计提金额超24亿。股票质押业务“踩雷”堪称券业第一大风险点,动辄数以亿元的计提金额,对于公司业绩的拖累不言而喻。

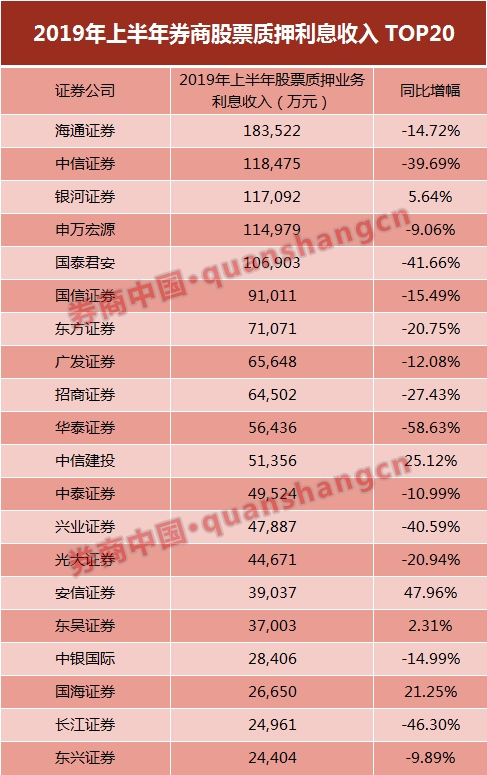

据证券业协会给各券商下发的业绩情况显示,92家券商上半年股权质押利息收入为189.59亿元,较去年同比下滑21.52%。不过,有14家券商上半年股质利息收入同比增幅超30%。

股票质押业务存在五大风险点

今年来A股走势较去年有所好转,但股权质押风险则依然不容小觑。多家公司对上半年业绩进行了计提资产减值准备,合计计提金额已近25亿。

日前,各券商收到证监会下发的《机构监管情况通报》显示,近期,监管对今年来股票质押规模增幅较大的9家公司进行了现场核查,个别公司存在业务定位不清、制度与机制的有效性不足等问题,隐含潜在风险。

监管通报了券商股权质押业务存在的五大问题:

一是业务定位不清,盲目追逐利益。个别证券公司仍将场内股票质押交易当做一项交易性业务看待,忽视了信用风险管理,甚至将前期的股市上涨视为新一轮业务机会,抱着侥幸心理承接其他证券公司审核未予通过的项目,盲目追逐利益。

二是风险意识不强,风控措施不足。股票质押的第一还款来源应当为融入方的生产经营现金流入,处置担保物一般是经协商无果后采取的最终手段,且由于相当部分担保物为限售股或者减持受限股票,处置难度更大、周期更长。但个别证券公司仍简单按照一定质押率确定融资金额,对融入方信用评估、还款来源、资金流向等把关不严,大量新增以受限股为标的的质押。

三是审核把控不严,质押率设置不严谨。个别公司部分项目的评审结果为“有条件同意”,但后续是否落实了相关条件不明确;个别公司未按新规要求制定质押率设置标准,质押率设置较为随意。

四是尽职调查不完备、甚至缺乏尽职调查。个别公司对于展期项目没有形成尽职调查报告,有的项目尽职调查缺少拍照、访谈记录等必要留痕,有的访谈笔录缺少访谈对象签字,尽职调查的有效性、真实性存疑。

五是贷后风险管理流于形式。有的公司对于资金用途的跟踪核查工作流于形式,对于资金从专户划出,但未划入融资方名下约定账户的情况,公司未能及时发现。个别公司仅以电话沟通进行贷后管理,且未见沟通记录留痕,难以保证贷后管理效果。

通报表示,上述问题反映出相关证券公司的内部控制不完善。对此,相关证监局将依法采取责令增加内部合规检查次数等行政监管措施,证券交易所依规采取暂停股票质押回购交易权限等自律管理措施。

值得一提的是,近期,中邮证券近期因股权质押业务内控不完善等问题,收到了监管责令改正的行政处罚决定。

上半年14券商股质利息收入同比增幅超30%

据证券业协会给各券商下发的上半年业绩情况显示,92家券商上半年股权质押利息收入为189.59亿元,较去年同比下滑21.52%。不过,依然有多家券商该项业务收入猛增。

上半年股权质押利息收入最高的依然是海通证券,该项收入18.35亿元;其次为中信证券、银河证券、申万宏源,该项收入均超过11亿元;第五名为国泰君安,该项收入10.69亿元。前五名中,除了银河证券股权质押利息收入较去年同期略有增加,其余四家券商都同比下滑,国泰君安该项收入下滑幅度最大,为41.66%。

今年上半年,股票质押利息收入同比增幅最大的10家券商为开源证券、中航证券、华宝证券、中邮证券、联储证券、大通证券、安信证券、国都证券、国盛证券、南京证券,开源证券该项收入从去年同期的2038万增至8236万,同比增幅304%;中航证券从2627万元增至8107万元,同比增幅208%;华宝证券和中邮证券该项收入同比增幅均超130%。

上文已提到,中邮证券因股权质押业务内控不完善等问题,收到了监管责令改正的行政处罚决定,而中邮证券上半年上半年的股权质押利息收入增幅排名行业前列。8月26日,陕西证监局显示,中邮证券股票质押回购业务内控不足的表现有两点,一是在股票质押时设定了折算率上限,但是对具体质押率的估算却十分随意;二是对客户的融资用途没有进行跟踪和核查。

股票质押风险侵蚀券商净利

随着半年报披露截止日期逐渐逼近,近期上市券商半年报密集下发。伴随期间的是大量的资产减值计提公告。可以看出,无论是由于此前业务过于激进,还是“运气不佳”,大量因股权质押业务造成的资产计提仍在不断地侵蚀券商净利润。

8月27日当日,共有光大证券、兴业证券、中原证券、华安证券4家上市券商发布计提资产减值准备公告。而加之此前已公布减值情况的10家公司,目前已有14家券商公布资产减值计提情况,合计计提近25亿元,影响净利润水平超过19亿元。

而就各家上市券商的公告来看,因股票质押式回购导致的买入返售金融资产成为计提的最大科目。据券商中国记者统计,股票质押计提金额超过16亿,占比近七成。

自2018年以来,在融资渠道收窄及受到宏观经济环境影响等因素,上市公司及股东“爆雷”的情况时有发生,这同样反映在券商股票质押式回购违约当中。其中,部分出现股票质押式回购违约的机构客户即是爆雷事件的主角。

例如,2018年10月,上市公司盛运环保因“流动性紧张”而发生债券违约,此后盛运环保深陷债务危机。截至8月7日,盛运环保累计被冻结账户96户,累计申请冻结金额315904.04万元,累计冻结账户账面余额4477.85万元,显然无力履约。在兴业证券的计提公告中显示,融入方盛运环保以金洲慈航股票为质押物办理股票质押式回购交易业务,因盛运环保违约,对其计提减值1204.26万元。

此外,由于质押股票大幅减值、导致客户不愿履约的情况同样普遍存在。就上市券商计提减值损失涉及的个股来看,包括乐视网、*ST华信、*ST刚泰、天广中茂、神雾节能等多只个股在内,或存在公司出现流动性危机、债台高筑的情况,或存在因业绩变脸、股价大幅下挫等问题。在客户“自愿”或“非自愿”违约后,券商在履行法律程序之时,仍需进行相应计提。

事实上,对于上市公司计提资产减值准备而言,需达到一定规模才要求单独进行信息披露。就主板要求来看,计提资产减值准备占公司最近一个会计年度经审计净利润的比例在10%以上且绝对金额超过100万元。因此,未单独披露资产减值准备的上市券商同样可能存在“踩雷”情况。

债券违约影响券商计提

在监管对股票质押风险进行了重点监控并多次予以纾解之时,应当注意的是,债券质押式回购同样有产生风险的可能性,不可不防。

例如,第一创业在计提自查减值准备公告中披露了一起债券质押式回购的违约情况:融入方以债券“16东辰01”为质押物,在第一创业办理债券质押式回购交易业务。截至2019年6月30日,融资本金余额为9086.28万元。公司对其质押债权和其他冻结资产预估可回收金额后,将合同应收的现金流量与预期能收到的现金流量之间差额的现值确认为减值损失。经测算,公司本期计提减值准备人民币2750.10万元。

公开信息显示,“16东辰01”的发行人为山东大型民企东辰控股集团,发行于2016年6月,期限3年。今年3月15日,全国企业破产重整案件信息网披露东辰控股申请破产消息。“16东辰01”等多只债券遂导致违约。

自2018年以来,债券违约数量逐渐增多。数据显示,2018年全年债券市场新增违约主体40家(按首次债券违约日期计算),今年以来新增违约主体已有26家。其中,民营企业资金链明显承压,融资难度显著增加,且发生违约后,债券回收率明显偏低。

据华创证券研究报告显示,从违约率和回收率来看,2014-2019年6月的违约主体中,国企违约主体占比为16.5%,显著低于非公有制企业的83.5%。违约后,国企债券回收率达35.89%,民企回收率仅为9.43%。

除债券质押式回购外,部分券商也涉及自营踩雷违约债而导致计提的情况。例如,国元证券在“其他债权投资”方面减值1214.50万元,主要系自营证券投资持有的“16秋林01”债券未能按期给予兑付。

在康美药业被监管部门坐实财务造假之后,其发行的多期债券虽尚未产生实质性违约,但同样面临欺诈发行的质疑。在此背景下,券商已先一步进行计提。例如,光大证券因持有“17康美MTN003”而进行了7117.68万元的计提,其成本为8000万元。太平洋则表示,因发行人信用质量严重恶化,“18康美MTN001”本金和利息偿付具有重大不确定性,本期计提资产减值损失3079万元。

兴业证券转回计提准备,增厚当期利润

至目前,已有14家券商披露了计提资产减值的相关公告,合计计提资产减值准备24.52亿元。就目前各券商业绩情况来看,股票质押业务“踩雷”堪称券业第一大风险点,动辄数以亿元的计提金额,对于公司业绩的拖累不言而喻。

但离奇的是,其中有13家券商都实打实地减少了净利润,唯有兴业证券一家,计提资产减值后,反而增加了当期利润总额7197万元,增加公司归母净利润7012.27万元。

具体情况如何呢?兴业证券公告显示,根据减值测试结果,上半年共转回买入返售金融资产减值准备金额1.3亿元。其中受股票质押式回购交易业务规模下降及履约保障比例上升等因素综合影响,对除已发生信用减值外的买入返售金融资产,公司转回减值准备金额1.72亿元;但同时,又对四个存量股票质押式回购交易项目合计计提减值准备4207.25万元,这四只踩雷股票分别是金洲慈航、金龙机电、东方网络以及天润数娱。

此外,在其他金融资产项中,兴业证券及下属子公司按照预期信用损失模型对截至2019年6月30日除买入返售金融资产和融出资金外的其他金融资产实施减值测试,根据测试结果,2019年1-6月共转回减值准备人民币615.03万元。

其实,今年来,A股走势较去年有所走强,券商转回计提资产减值准备的情况也不在少数。除了兴业证券外,东方证券也在上半年转回其他股票质押式回购减值准备3789.61万元;西部证券上半年共计冲回减值准备4683.31万元,其中融出本金冲回减值准备1254.20万元,股票质押式回购业务冲回减值准备3429.11万元。

监管将加强对场内股票质押的现场检查

8月初,深交所公布了《2019年第二季度股票质押回购风险分析报告》,至二季度末,深沪两市股票质押回购融资余额10694亿元,较一季度末下降5.0%。深沪两市股票质押回购质押股票总市值2.1万亿元,占A股总市值3.9%,较一季度末下降0.6个百分点,较2017年底峰值下降2.3个百分点。

截止8月27日,市场质押股数6067.71亿股,市场质押股数占总股本9.13%,市场质押市值为45411.71亿元;较今年3月初的市场质押股数6284.38亿股,占总股本9.67%,股质风险有所缓解。

证监会在关于股权质押业务的通报中表示,各证券公司要引以为戒,认真自查整改,清醒审视业务定位,落实股票质押自律新规的各项规定,加强风险管控力度,并提出了三点要求。

一是要高度重视、理性展业。各证券公司要清醒认识、理性评估股票质押风险,将风险防范放在首位,重新审视业务定位,不能盲目扩张业务规模、忽视风险管控要求。

二是要学习领会。各证券公司高管、业务部门、合规风控部门人员要认真学习股票质押自律新规,搞懂搞透,严格执行。

三是要严格落实整改。各证券公司要严格按照股票质押自律新规,对照梳理自身业务管理运作中的薄弱环节,尽快采取整改措施。加强对尽职调查、资金使用跟踪、存续期管理等关键环节的执行力度和风险把控,加强对融入方的资质、审查和信用评估,关注生产经营等第一还款来源,切实提高风险管理的有效性,避免风控措施流于形式。

证监会表示,下一步继续加强对场内股票质押的监管与现场检查,发现存在展业不合规、风险管理不到位、内部管控缺失等问题的,依法从严处理。

admin

admin